Базовые станции LTE и 5G/6G в России, 2017-2034 гг.

Вступление

Сети LTE и 5G используют различные типы оборудования для обеспечения связи и обработки данных.

Базовые станции (eNodeB для LTE и gNodeB для 5G) — это основные элементы сетевой инфраструктуры, которые обеспечивают беспроводное соединение между устройствами пользователей и сетью. Базовые станции обрабатывают радиосигналы и управляют передачей данных.

Базовые станции являются важным компонентом сетей мобильной связи, выполняя функцию посредника между устройствами пользователей и сетевой инфраструктурой. В сетях LTE и 5G, эти станции известны как eNodeB и gNodeB соответственно.

eNodeB, используемые в сетях четвертого поколения (4G LTE), обеспечивают беспроводное соединение для устройств пользователей, управляя радиосигналами и координируя передачу данных между устройствами и сетевым ядром. Они также играют ключевую роль в мобильности пользователей, обеспечивая бесперебойный переход между сотами при перемещении.

С переходом к сетям пятого поколения (5G) функции базовых станций расширяются. gNodeB, базовые станции 5G, не только обеспечивают более высокую скорость передачи данных и уменьшенную задержку по сравнению с их предшественниками, но и поддерживают новые технологии, такие как массовые подключения для межмашинного обмена данных (mMTC) и сверхнадежное коммуникационное обслуживание с низкой задержкой (URLLC). Эти технологии критически важны для поддержки широкого спектра новых приложений, от интернета вещей до автономного транспорта.

В последние годы наблюдается развитие концепции Open RAN («открытая сеть радиодоступа»), которая предлагает более гибкий и модульный подход к построению радиосетей. В отличие от традиционных базовых станций, где приемопередатчики, оборудование и ПО обычно поставляются одним производителем как закрытая система, Open RAN позволяет операторам смешивать и сочетать оборудование и ПО от различных поставщиков. Это обеспечивает большую гибкость, снижает зависимость от отдельных поставщиков и может способствовать снижению затрат.

Для российского разработчика и производителя базовых станций важны государственные программы, способные обеспечить практическую выгоду для деятельности. Это может быть получение государственной субсидии или надежное закрепление отношений с будущим заказчиком с фиксированием гарантированного спроса от него.

На текущий момент в России проявили свою эффективность два инструмента поддержки высокотехнологичной области: Дорожная карта «Современные и перспективные сети мобильной связи» и Индустриальный центр компетенций (ИЦК) «Мобильная связь».

Мировые тенденции

К основным тенденциям мирового развития мобильной связи можно отнести следующие:

Рост проникновения технологии 5G в мире. В конце 2022 г. количество абонентов 5G в мире превысило 1 млрд, и ожидается, что к концу 2025 г. оно достигнет 2 млрд. По состоянию на март 2023 года, 249 операторов мобильной связи в 97 странах запустили коммерческие услуги на основе сетей 5G. Ожидается, что к концу 2023 года в продаже будет доступно более 1 500 моделей абонентских устройств с поддержкой 5G.

Активное проведение исследований и разработок в области создания технологий 6G. Лидерами в этой области являются наиболее технологически развитые страны. Прогнозируется, что развертывание сетей 6G в мире начнется в 2030 году.

Развертывание частных сетей мобильной связи. В 2022 году объем мирового рынка частных сетей составил приблизительно 2,5 млрд долл. США. По данным ассоциации GSA, на начало 2023 года более тысячи предприятий по всему миру используют или тестируют такие сети связи.

Постепенное отключение поддержки технологии 3G. Около 10% операторов мобильной связи во всем мире (по состоянию на конец 2022 г.) приняли решение об отказе от поддержки технологии 3G. До 2030 года большинство операторов мобильной связи отключат сети 3G и переиспользуют высвободившийся радиочастотный ресурс для более эффективных и современных технологий 4G и/или 5G. Ожидается, что к 2025 г. технологией LTE в России будет пользоваться 81% мобильных абонентов, на сети 2G и 3G будут приходиться 7% и 4% соответственно.

Совместное развитие телекоммуникационной инфраструктуры позволяет сократить издержки при развертывании сетей связи на экономически непривлекательных для операторов мобильной связи территориях. В 2022 г. в КНР появился оператор связи, совместно использующий инфраструктуру 5G с другим крупным игроком рынка.

По оценке российских операторов связи, совместное использование пассивной инфраструктуры будет способствовать покрытию сетями связи труднодоступных территорий и малочисленных населенных пунктов. Около 15% БС операторов связи работают в режиме совместного использования инфраструктуры подвижных радиотелефонных сетей и радиочастотного спектра.

Развитие технологий идентификации абонентов в сетях ПРТС. Дальнейшая миниатюризация и виртуализация идентификационных модулей абонента (SIM) с массовым переходом производителей абонентского оборудования к использованию встроенных в оборудование идентификационных модулей абонента (eSIM) и появление технологии интегрированного идентификационного модуля (iSIM), при которой функционал идентификационного модуля реализуется на чипе абонентского терминала. Указанная выше миниатюризация и виртуализация позволяет не только повысить компактность и энергопотребление абонентских терминалов (что важно для устройств Интернета вещей), но и существенно улучшить клиентский опыт пользователей услуг сотовой связи за счет возможности для пользователя выбирать оператора ПРТС и тариф без манипуляций с устройством и в любое удобное время.

«Переток» сообщений и голосовых вызовов абонентов мобильной связи в популярные программы для обмена сообщениями через Интернет. По экспертным оценкам, во всем мире операторы мобильной связи потеряют из-за поставщиков бизнес-сообщений (ОТТ-мессенджеры) 2,5 млрд долл. США в 2023 г., что на 20% больше, чем в 2022 г. «Переток» увеличивает дисбаланс голосового и пакетного трафика и ведет к росту нагрузки на каналы передачи данных операторов связи со стороны мессенджеров.

Общемировые тренды рынка RAN

Последние годы оказались непростыми для глобальной отрасли. После кратковременного подъема, спровоцированного внедрением 5G в передовых коммуникационных экономиках (Азия, Северная Америка, Европа, Ближний Восток, Австралия), сегмент производства оборудования и решений для RAN вошел в фазу стагнации , показывая тенденцию к снижению. В прошлом году основным источником расходов, кроме Китая, стала Индия. С учетом того, что спрос индийских операторов достиг своего апогея, рынок может скорректироваться в меньшую сторону.

На глобальной арене ситуация остается прежней. Huawei уверенно лидирует благодаря значительному присутствию на китайском рынке и успешным продажам во всем мире, несмотря на закрытие для них «недружественных стран» (Западная Европа, США, Канада, Япония, Австралия, Индия). В остальных регионах компания демонстрирует уверенность, поддерживаемую высокими характеристиками продукции, технологическим преимуществом в сфере 5G и 5G Advanced, эффективными методами обслуживания, привлекательными ценами и надежной кредитной поддержкой со стороны китайских банков.

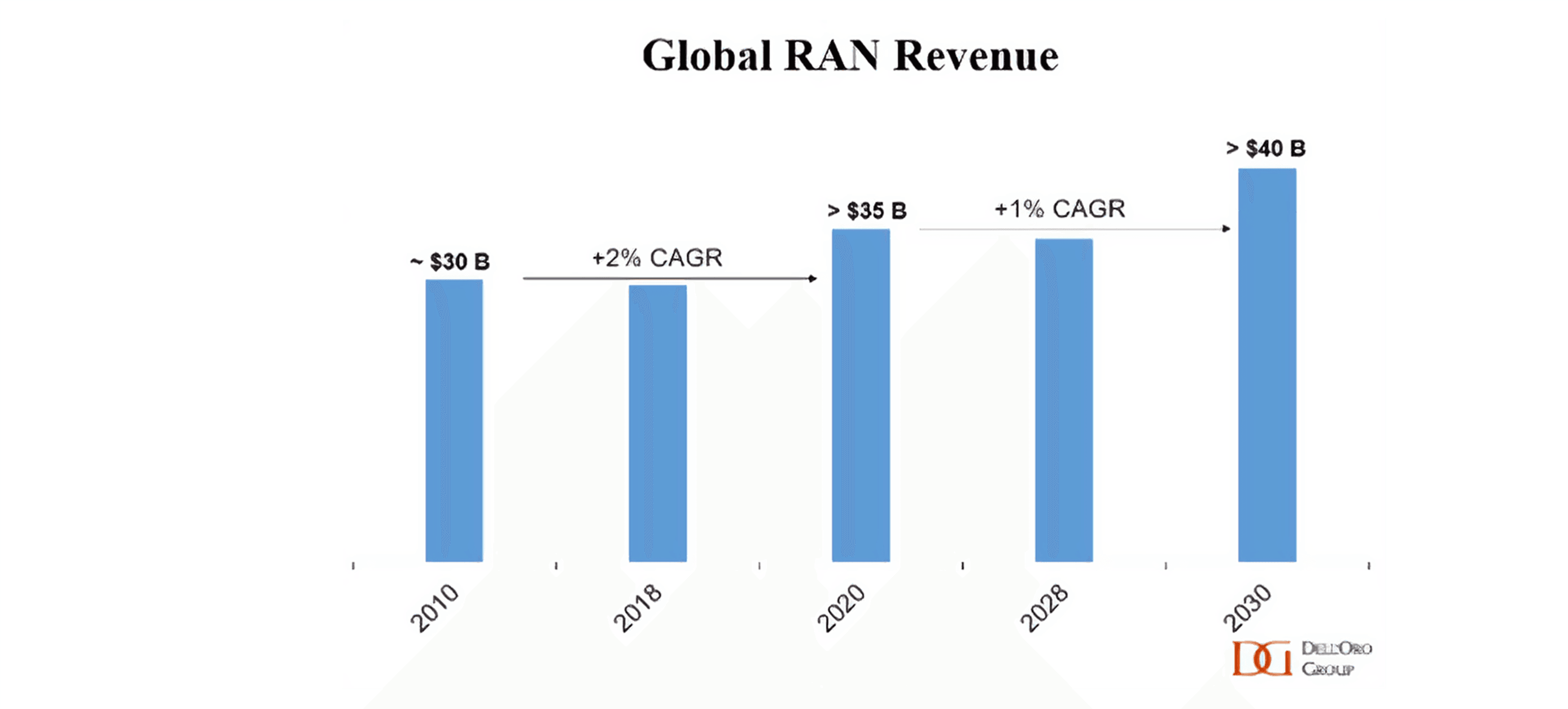

Общий объем рынка RAN составляет около 35–40 млрд долл. США в год при общей оценке всего рынка телеком-оборудования для операторов и интернет-провайдеров в 100 млрд долларов США.

Рис. 1. Доход RAN

|

Источник: Dell'Oro Group

Финансово-экономическое состояние отрасли связи в России

C начала 2000-х годов российская отрасль связи демонстрирует успешное развитие, обеспечивая высокое качество услуг при относительно низких ценах для потребителей. Достигнутые успехи - это результат конкуренции и направленных инвестиций на повышение эффективности и непрерывную модернизацию. В отличие от многих секторов российской экономики, отрасль связи на протяжении этих лет является нетто-плательщиком в бюджет, не опираясь на значительные государственные субсидии или налоговые льготы.

В 2000 году доходы отрасли от услуг связи составляли 134 млрд рублей, в то время как к 2022 году они выросли до 1,82 трлн рублей. Такой рост экономических показателей связан не только с инфляцией, но и с количественным и качественным улучшением в самой отрасли, а также с увеличением доступности услуг связи.

Однако в последние годы наблюдается изменение динамики основных экономических показателей. В 2022 году ВДС , созданная предприятиями связи, составила 1,1 трлн рублей. За десятилетие (2012–2022 гг.) среднегодовой показатель ВДС отрасли снижался на 2,6% (в постоянных ценах), а его доля в общем ВВП упала с 1,6% в 2012 году до 0,8% в 2022 году. В конце 2000-х годов вклад отрасли в ВВП стабильно находился в пределах 2%.

Сокращение доли отрасли в ВВП за последнее десятилетие произошло на фоне того, что почти половина валового дохода отрасли уходит на оплату труда. Средства, доступные для развития (амортизация и прибыль), сократились по сравнению с серединой 2000-х втрое, что ограничивает возможности для расширения инвестиционной активности на базе внутренних ресурсов отрасли.

Отрасль связи – одна из наиболее капиталоемких в экономике. До 2015 года объем инвестиций операторов связи ежегодно не превышал 350 млрд рублей. Но в последние годы уровень инвестиционной активности значительно возрос. Это связано с необходимостью технологической модернизации инфраструктуры и новыми требованиями в сфере регулирования. В период 2020–2022 годов ежегодный объем инвестиций достигал примерно 550 млрд рублей, что в среднем составляет 3,1% от общих капиталовложений крупных и средних предприятий в экономике.

В среднем за период 2020–2022 годов норма инвестирования в отрасли связи составила 26% — одна из самых высоких среди крупных российских отраслей, опережая даже нефтегазовую промышленность. Анализ зарубежных рынков показывает, что, например, китайские компании превосходят российских операторов в развитии современных коммуникационных сетей и инновационных сервисов, инвестируя при этом значительно больше. Эта ситуация — ограничений на рост тарифов и доходов от услуг связи. В результате, несмотря на сопоставимую абонентскую базу с зарубежными аналогами, выручка российских операторов оказывается ниже.

По оценке J'son & Partners Consulting, с точки зрения выручки, телеком-отрасль в 2022 году преодолела этап адаптации к новым условиям (рост был менее 5%) и с четвертого квартала того же года начала более бодро наращивать обороты с темпом до 10%. Однако с четвертого квартала 2023-го наблюдается снижение активности, ускорившийся во втором полугодии 2024 года.

Отрасль сейчас под серьезным давлением структурных факторов, которые ощутимо подрывают ее долгосрочную стабильность. У всех на устах сейчас высокая учетная ставка, уже достигшая 21%. Отрасль связи генерирует менее трети доходов ИКТ-сектора, но тянет на себе почти половину всех инвестиций. Высокие кредитные ставки сильно ограничивают возможности операторов поддерживать необходимый уровень долгосрочных инвестиций в сеть. К тому же, в 2024 году телеком-игроки столкнулись с растущим давлением на рынке труда и вынуждены поднимать зарплаты быстрее, чем раньше. Наконец, из-за целого букета проблем — нехватки сетевого оборудования и значительного роста его стоимости из-за падения курса рубля и проблем с платежами в другие страны — в 2024 году серьезно пострадала инвестиционная активность операторов.

Так что динамику отрасли можно назвать пессимистичной: она находится под давлением растущих расходов, которые имеют долгосрочный и кумулятивный эффект. В таких условиях дополнительные расходы, возложенные на телеком-игроков, скажутся на стабильности работы инфраструктуры и увеличивающемся технологическом долге.

Рынок мобильной связи в России формирует 59% выручки отрасли связи и является высококонкурентным. Всего, по состоянию на апрель 2023 г., выдано около двухсот лицензий на оказание услуг мобильной связи. Четыре оператора мобильной связи («Большая четверка») сосредотачивают на себе 99% рынка мобильной связи как по количеству абонентов, так и по выручке.

Основным драйвером рынка БС являются:

Необходимость замены выбывающего оборудования, выработавшего свой ресурс.

Умощнение мобильных сетей в связи с ростом трафика абонентов.

Строительство новых городских районов, производственных зон и пр.

Переход на пятое поколение мобильной связи (в настоящий момент отложенный фактор).\

Развитие и углубление отношений с Китаем, как потенциальным новым производителем оборудования и ЭКБ.

Сдерживающим фактором роста рынка являются:

Санкционные ограничения, не позволяющие иностранным вендорам официально экспортировать в Россию оборудование.

Санкционные ограничения, усложняющие поставки в Россию ЭКБ, станков и производственного оборудования, измерительной техники и прочего оборудования лабораторий, усложняющие возможности по закупке необходимого программного обеспечения и доступу к необходимой для разработки технической информации.

Ограничение ФАС на рост тарифов мобильной связи, что с учетом роста прочих операционных издержек операторов и сокращения и повышения стоимости кредитных ресурсов значительно ограничило возможности операторов по ведению долгосрочных инвестиционных проектов, в том числе по строительству сетей.

Планы российского Правительства по полному запрету установки в сетях подвижной связи иностранного оборудования с 2027 года. Хотя маловероятно, что эти меры будут реализованы в полной мере, если к этому момент российские разработчики уже не выйдут на массовый выпуск отечественного оборудования.

Неразвитость кредитного и финансового рынков, высокая учетная ставка, отсутствие долгосрочных инвестиционных партнеров на рынке (кроме внутриотраслевых), что сокращает возможности для разработчиков по привлечению внешнего финансирования.

Санкционные ограничения, практически заблокировавшие экспортный потенциал российских промышленных предприятий гражданского рынка.

Основными проблемами операторов являются:

Нехватка оборудования;

Сложности и риски, связанные с лицензиями на иностранные базовые станции;

Отсутствие нормальной поддержки вендоров;

Рост стоимости оборудования, программного обеспечения, лицензий и

Более подробная информация в представлена в полной версии Аналитического Отчета.

Детальные результаты исследования представлены в полной версии Отчета.

Аналитический Отчет «Базовые станции LTE и 5G/6G в России, 2017-2034 гг.»

Содержание

- ОПРЕДЕЛЕНИЯ, ОБЪЕКТЫ ИССЛЕДОВАНИЯ И МЕТОДОЛОГИЯ

1.1. Термины, аббревиатуры, сокращения

1.2. Объект исследований - АНАЛИЗ НАЦИОНАЛЬНЫХ И ОТРАСЛЕВЫХ ПРОГРАММ РАЗВИТИЯ ИНФРАСТРУКТУРЫ В ЧАСТИ ОБЪЕКТОВ ИССЛЕДОВАНИЯ, КОНЦЕПЦИИ ИМПОРТОЗАМЕЩЕНИЯ И ДОСТИЖЕНИЯ ТЕХНОЛОГИЧЕСКОЙ НЕЗАВИСИМОСТИ

2.1. Частотное планирование

2.2. Дорожная карта («ДК»)

2.3. Общая информация о ДК

2.4. Основные блоки и участники

2.5. Первоначальные целевые показатели ДК

2.6. Изменения в течение 2023 года

2.7. Замечание в отношении ДК

2.8. Замечание в отношении использования иностранных решений

2.9. В отношении нестандартных решений (NG-1, 450 МГц, Li-Fi и пр.)

2.10. Спутниково-мобильная связь 5G

2.11. Индустриальный центр компетенций («ИЦК»)

2.11.1. Проект 1

2.11.2. Проект 2

2.11.3. Проект 3

2.12. Постановление правительства № 109 (ПП 109)

2.13. Стратегия развития отрасли связи до 2035 года

2.13.1. Общий обзор

2.13.2. Цели и приоритеты Стратегии

2.13.3. Общие задачи Стратегии

2.13.4. Задачи в области мобильной связи

2.13.5. Ключевые инициативы

2.13.6. Этапы реализации Стратегии

2.13.7. Целевые значения показателей

2.13.8. Меры по управлению рисками

2.13.9. Выводы - АНАЛИЗ НОРМАТИВНО-ПРАВОВОГО РЕГУЛИРОВАНИЯ ПО ОБЕСПЕЧЕНИЮ ТЕХНОЛОГИЧЕСКОЙ НЕЗАВИСИМОСТИ, БЕЗОПАСНОСТИ КРИТИЧЕСКОЙ ИНОРМАЦИОННОЙ ИНФРАСТРУКТУРЫ И ПРЕИМУЩЕСТВЕННОМУ ИСПОЛЬЗОВАНИЮ ПРОДУКТОВ РОССИЙСКОГО ПРОИСХОЖДЕНИЯ

3.1. Принципиальная характеристика

3.2. Регуляторика

3.3. Сертификация средств связи - МИРОВЫЕ ТЕНДЕНЦИИ РАЗВИТИЯ МОБИЛЬНОЙ СВЯЗИ

4.1. Общемировые тренды рынка RAN

4.2. Оценка рынка и субсегментов - ФИНАНСОВО-ЭКОНОМИЧЕСКОЕ СОСТОЯНИЕ ОТРАСЛИ СВЯЗИ В РОССИИ

5.1. Российский рынок мобильной связи (краткий обзор)

5.2. Российский рынок RAN - АНАЛИЗ ДРАЙВЕРОВ И АНАЛИЗ СДЕРЖИВАЮЩИХ ФАКТОРОВ РОСТА РЫНКА, А ТАКЖЕ ВОЗМОЖНЫХ КАЧЕСТВЕННЫХ ИЗМЕНЕНИЙ СИТУАЦИИ НА РЫНКАХ ОБЪЕКТОВ ИССЛЕДОВАНИЯ ПОД ДЕЙСТВИЕМ РАЗЛИЧНЫХ ВНЕШНИХ ОБСТОЯТЕЛЬСТВ (ИЗМЕНЕНИЕ ОБЩЕЙ ЭКОНОМИЧЕСКОЙ СИТУАЦИИ, СИТУАЦИИ В СМЕЖНЫХ ОТРАСЯЛХ, НАУЧНО-ТЕХНИЧЕСКИЙ ПРОГРЕСС), ВКЛЮЧАЯ ДОПУЩЕНИЯ, НА КОТОРЫХ СТРОИТСЯ ПРОГНОЗ

6.1. Основным драйвером рынка БС являются:

6.2. Основные российские игроки, планы развития - ОБЪЕМ, ДИНАМИКА И ПРОГНОЗ РАЗВИТИЯ РЫНКОВ (В НАТУРАЛЬНОМ И СТОИМОСТНОМ ВЫРАЖЕНИИ)

7.1. Рынок телекоммуникационного оборудования

7.1.1. Базовые станции LTE и 5G/6G (учитывая, что с 2026 года операторы должны использовать только российские базовые станции);

7.2. Рынок услуг - ОБЪЕМ, ДИНАМИКА И ПРОГНОЗ РАЗВИТИЯ РЫНКОВ ПО КАЖДОМУ ОБЪЕКТУ ИССЛЕДОВАНИЯ

8.1. Объем и прогноз рынка в целом по основным продуктам Заказчика (объектам исследования), в стоимостном выражении, 2019–2022 гг.; прогноз до 2034 г.

8.2. Объем и прогноз рынка в целом по основным продуктам Заказчика (объектам исследования), натуральном выражении 2019–2022 гг.; прогноз до 2034 г.

8.3. Объем и прогноз рынка по типам объектов (категории КИИ) в натуральном выражении 2019–2022 гг.; прогноз до 2034 г.

8.4. Оценка рынков объектов исследования по направлениям ???? в натуральном выражении, 2019–2022 гг.; прогноз до 2034 г.

8.5. Объем, динамика и прогноз экспорта и импорта объектов исследования, 2019–2022 гг.; прогноз до 2034 г.

8.6. Виды заказчиков и систематизация заказчиков (группировка по типам)

8.7. По крупнейшим заказчикам

8.8. Структура и карта регионального распределения заказчиков.

8.9. Потребности и проблемы - СТРУКТУРА РЫНКА ОБЪЕКТОВ ИССЛЕДОВАНИЯ ПО ПРОИЗВОДИТЕЛЯМ

9.1. Крупнейшие иностранные и отечественные бренды (компании)

9.2. Рейтинг отечественных производителей (разработчиков) по выручке.

9.3. Рыночная доля производителей (в разрезе продуктов с детализацией по производителям): - ХАРАКТЕРИСТИКИ РЫНКОВ ОБЪЕКТОВ ИССЛЕДОВАНИЯ

10.1. Имеющиеся барьеры выхода на рынок объектов исследования;

10.2. Структура

10.3. Бизнес-модели

10.4. Система принятия решений

10.5. Участие в проектах

10.6. Ключевые поставщики

10.7. Ключевые заказчики

10.8. Ключевые фактор успеха и конкурентные преимущества

10.9. Потребности и проблемы

10.10. Каналы сбыта и продаж (каналы поставок: прямые продажи производителя, дистрибуторы, реселлеры, системные интеграторы, OEM партнерство, ODM партнерство…)

10.11. Стратегии выхода на рынок

10.12. Схемы и цепочки взаимодействия с ключевыми игроками и участниками рынка объектов исследования

10.13. Возможные варианты выстраивания сотрудничества как в области М&A, так и в части кооперации по разработке и производству объектов исследования. - ЦЕПОЧКИ СОЗДАНИЯ СТОИМОСТИ ПО РЫНКАМ ОБЪЕКТОВ ИССЛЕДОВАНИЯ:

11.1. Схема технологических цепочек создания;

11.2. Маржинальность по переделам;

11.3. Критические компетенции;

11.4. Основные игроки по переделам;

11.5. Структура ценообразования.

11.6. Цена потребителя (конфигураторы); - МАРЖИНАЛЬНОСТЬ КАНАЛА

12.1. Выходная цена вендора

12.2. Себестоимость

12.3. Валовая и чистая прибыль по продукту

12.4. Разделение прибыли в цепочке поставки - АНАЛИЗ ДОСТУПНОСТИ ТЕХНОЛОГИЙ

13.1. Компоненты и технологии

13.2. Происхождение источников компонентов и технологий

13.3. Изменение цены компонентов и технологий

13.4. Профили основных отечественных производителей

Список рисунков

Рис. 1. Финансирование дорожной карты по источникам

Рис. 2. Финансирование дорожной карты по направлениям

Рис. 3. Портфель продуктов

Рис. 4. Текущий статус разработки Компания 1 также был доложен

Рис. 5. Продуктовая часть проекта Компания 2

Рис. 6. Сроки работ

Рис. 7. Целевой продукт Компания 3 в рамках ИЦК

Рис. 8. Идеи в форме рисунка

Рис. 9. Локализация производства телекоммуникационного оборудования

Рис. 10. Структура трудоемкости производства каждого вида телекоммуникационного оборудования

Рис. 11. Доля произведенного телекоммуникационного оборудования по каждой технологической операции

Рис. 12. Мировое телекоммуникационное оборудование

Рис. 13. Доход RAN

Рис. 14. Плотность вероятность замены, по годам

Рис. 15. Количество базовых станций, по годам

Рис. 16. Количество БС в сетях российских операторов

Рис. 17. Доля заменяемого оборудования