Платное ТВ в сегменте B2B. Россия. Итоги 2022 года

Компания J’son & Partners Consulting представляет краткие результаты исследования российского рынка платного ТВ в сегменте B2B по итогам 2022 года.

Резюме

В исследовании проанализированы абонентская база, выручка и ARPU операторов платного ТВ России в сегменте B2B.

Для целей исследования выделены:

- Непубличный показ – показ телевизионных трансляций, при котором зрители телеканала имеют возможность самостоятельно переключать каналы или выключить трансляцию. Частным случаем непубличного показа является телетрансляция в гостиничных номерах.

- Публичный показ - показ телевизионных трансляций в местах с большим количеством посетителей одновременно (бары, рестораны, букмекерские конторы, фитнес-клубы), при этом зрители не имеют возможности переключить каналы или выключить трансляцию.

Текущее состояние и прогнозы рынка

События 2022 года безусловно оказали влияние на рынок платного телевидения. Однако сегмент b2b показал устойчивость. В 2022 году количество абонентов изменилось незначительно и составило 91,7 тыс. абонентов. Практически все операторы показали стабильность. Незначительные оттоки компенсировались таким же незначительным приростом. В частности, в результате уточнения методики учета активной базы лидеру рынка Ростелекому удалось повысить ARPU до 946 рублей, при этом выручка оператора выросла на 2%.

Отметим следующие факторы, которые могли оказать негативное влияние:

- Уход зарубежных телеканалов, составлявших заметную часть библиотеки контента;

- Почти полное прекращение делового туризма из недружественных стран;

- Уход зарубежных спортивных телеканалов, сокращение футбольных трансляций.

- Падение интереса к просмотру телевизора, в сравнении с ростом интереса к просмотру контента на смартфоне.

Также отметим факторы, которые могли оказать позитивное влияние:

- Рост внутреннего рекреационного и делового туризма во II полугодии;

- Частичное восстановление объема аренды в торговых центрах;

- Продолжение восстановительного роста после «ковидного» 2021 года в сегменте общественного питания.

На объем абонентской базы в сегменте b2b продолжает влиять уход SOHO и СМП от модели покупки пакетов платного телевидения в бесплатное общедоступное цифровое телевидение. Одновременно сохраняется привычка владельцев микропредприятий использовать для юридических лиц частные контракты. Это происходит несмотря на уже сложившуюся тенденцию выравнивания стоимости пакетов для физических и юридических лиц. Главным действующим мотивом сохранения b2b контрактов является следующий: если в помещении нужен телевизор, его нужно обеспечить сигналом, а это может сделать профессиональный оператор, который предложит b2b-контракт.

Также сформировалась тенденция к сокращению количества телеканалов в пакете для b2b. Каналов становится меньше, пакеты становятся дешевле, но растет количество экранов на контракт.

Другой наметившийся тренд: крупные операторы (Ростелеком, Триколор и НТВ-ПЛЮС) предлагают OTT-решения для b2b. Для многих ситуаций у юридических лиц такие решения могут быть более удобными. Ожидается развитие этого направления.

В рамках проведенного исследования было проанализировано два вида показа:

- Публичный показ:

- Организации общественного питания. Сохранился незначительный восстановительный рост числа кафе и баров, имеющих телевизоры для публичного показа. Кафе и рестораны покупают минимальные пакеты без спортивных каналов;

- Спортбары. Запрет на участие российских спортсменов в международных соревнованиях, а главное, отмена матчей российских футбольных клубов в турнирах УЕФА, заметно снизил интерес к практике барного просмотра, однако большинство спортбаров продолжили покупать спортивные пакеты;

- Букмекерские конторы. Если в 2020 и 2021 годах существенная часть бизнеса перешла в онлайн и сети пунктов приема ставок сократились, в 2022 году количество ППС почти вернулось к доковидному уровню. Игроки продолжают возвращаться к прежней модели игрового поведения.

- Фитнес-центры. Видна тенденция перевода экранов тренажеров на эфирное телевидение, при этом эти организации сохраняют контракты на публичный показ на больших общих экранах платных спортивных каналов. Это уменьшает количество экранов на контракт.

- Сервисные организации, Бизнес-центры, аэропорты и прочие публичные пространства. Совокупное количество подключенных экранов незначительно снизилось, как и состав пакетов покупаемых каналов.

- Непубличный показ:

- Гостиничный бизнес. В 2022 году количество действующих организаций выросло. Вновь открываемые отели оснащаются современными системами PMS (Property Management System), в которые входят согласованные пакеты телеканалов. Одновременно малые гостиницы и гостевые дома отказываются от платного телевидения в пользу бесплатного эфирного.

- Бизнес-центры, Офисы/кабинеты. Интерес к телевидению в кабинете неуклонно снижается. Ожидается снижение потребления услуг платного ТВ в сегменте.

Абонентская база и выручка.

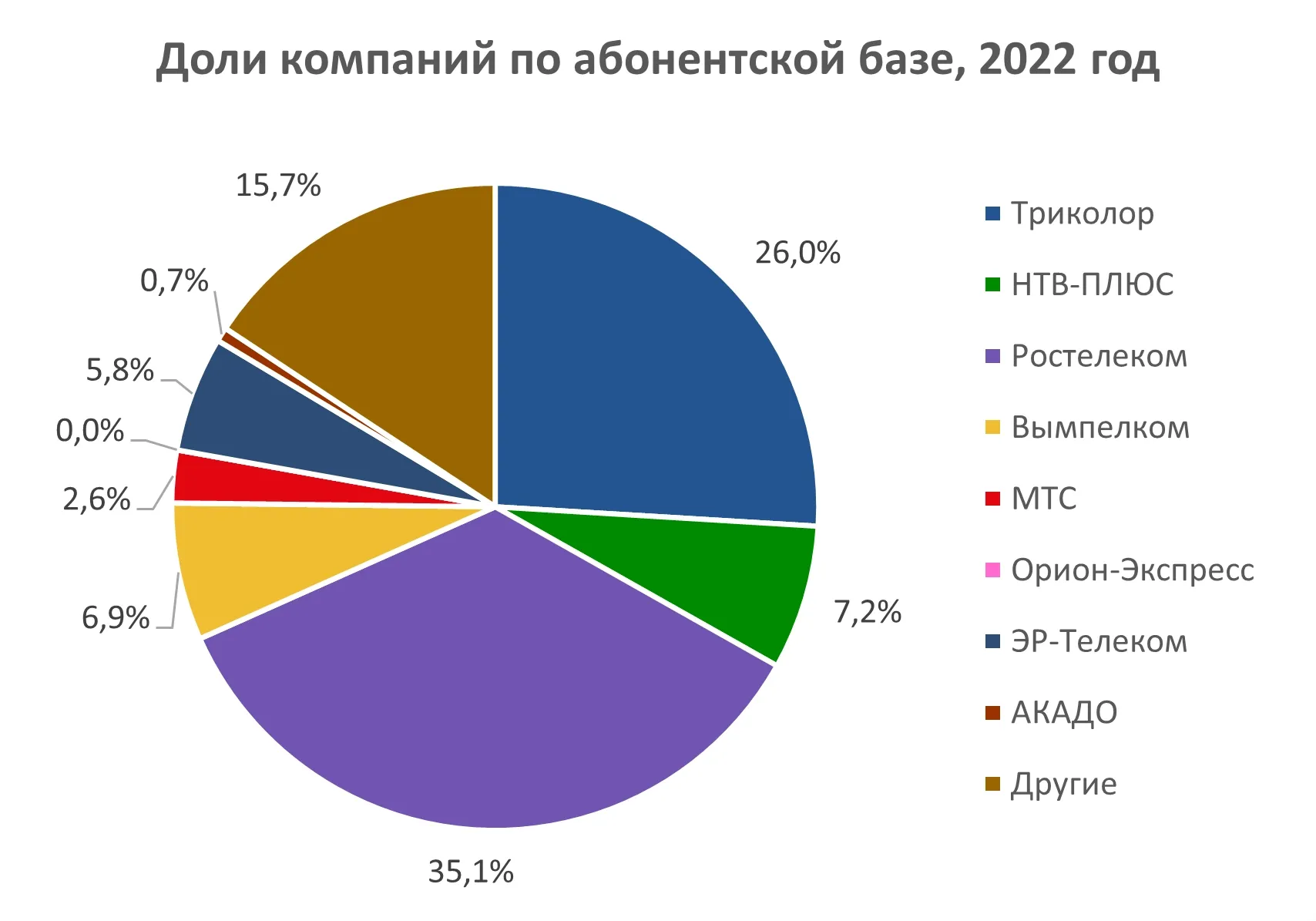

Ростелеком, по итогам 2022 года, сохранил позицию лидера с долей 35,1%, Триколор занимает второе место (26,0%), его доля выросла на 1,4%. Третье место сохраняет НТВ-ПЛЮС с долей 7,2% (6,8%в 2021 году). Суммарная доля тройки лидеров выросла и составила 68,3% в сравнении с 2021 годом - 67,9% (Рис. 1). При этом выросли абонентские базы региональных операторов, отнесенных к категории «другие» с 14,9% до 15,7%.

Рис. 1 Структура абонентской базы рынка платного ТВ B2B по операторам, 2022 год

Общая выручка от предоставления услуг платного ТВ для B2B в 2022 году практически не изменилась и составила 1,49 млрд рублей. Объем рынка стабилен, в ближайшее время возможен внутренний переток пользователей от более старых технологий к новым.

По выручке Ростелеком продолжает сохранять лидирующие позиции с долей 24,6%, против 24,1% в 2021 году. В тройке лидеров рынка по выручке также НТВ-ПЛЮС (оператор, обладающий контрактами на спортивные каналы для спорт-баров и букмекеров с высоким ARPU) с 22,3% и Триколор с 20,3%. Совокупная доля лидеров рынка по выручке - более 67,2%.

В среднем ARPU по всем видам прав составил 1354 рубля в месяц, превысив прошлогодние значения на 5%.