Российский рынок АСУ ТП, 2019-2030 гг.

По прогнозам J’son & Partners Consulting ожидается, что в 2025 году объем мирового рынка составит почти 173 млрд долл., CAGR в период 2018–2025 годов будет находиться на высоком для зрелого рынка уровне 13% за счет происходящей внутри этого рынка трансформации.

По оценке J’son & Partners Consulting, российский рынок АСУ ТП в 2021 году составил рекордную величину 161,0 млрд руб. и снизился на 9% в 2022 году до 145,7 млрд руб. Ожидается, что рынок будет последовательно расти и увеличится после 2030 года более чем в два раза.

Глобальные тренды в АСУ ТП

Общемировым драйвером развития автоматизации производства является углубляющаяся цифровизация промышленности.

Продолжается сближение IT и OT технологий. Результатом такого сближения становится стремление к универсализации, стандартизации и вендоронезависимости.

Одним из ключевых трендов развития АСУ ТП не только в России, но и в мире является стремление как потребителей, так и некоторых производителей АСУ ТП избавиться от аппаратной зависимости решений, их универсализация. Так, актуальным слоганом одного из глобальных вендоров в области АСУ ТП компании Honeywell стало: “Меньше железа, больше софта”.

Общемировые технологические тренды и драйверы

- Расширение применения технологий искусственного интеллекта, в частности - первые попытки применения Генеративного искусственного интеллекта в промышленности.

- Дальнейший рост использования цифровых двойников

- Более глубокое проникновение технологий “интернета вещей” (IoT) на производственные площадки

- Широкое применение в новых решениях АСУ ТП edge-технологий

Наиболее быстрорастущими сегментами глобального рынка АСУТП будут облачные IIoT-платформы и сегмент дополнительного потребления ПЛК, драйвером для которого является рост проникновения облачных IIoT-платформ.

Тренды и драйверы развития российского рынка АСУ ТП

На динамику российского рынка влияют факторы разной направленности. С одной стороны, сейчас практически остановлено строительство новых производственных объектов, что должно привести к уменьшению общих затрат на АСУ ТП. С другой стороны, на большинстве промышленных предприятий необходимо провести замещение систем АСУ ТП на горизонте 5–10 лет, что потребует увеличения бюджетов.

Дополнительные стимулы для развития российского рынка автоматизации создают требования регуляторов по переводу объектов КИИ на отечественные доверенные ПАКи к 2030 г. В качестве одного из ключевых драйверов развития российского рынка АСУ ТП выделяется рост требований к функциональной и технологической безопасности производств. Это связано как с ростом числа атак на информационную инфраструктуру предприятий, так и с растущими требованиями регуляторов по защите критической инфраструктуры.

Эксперты отмечают, что уже происходит и будет усиливаться перераспределение объема закупок в пользу российских вендоров. Как оценивают опрошенные представители крупного бизнеса, доля российских решений в ближайшие годы должна будет вырасти «не в разы, а на порядок (10-20 кратный рост)».

Среди ключевых трендов и драйверов российского рынка консультанты J’son & Partners Consulting отмечают:

- уход ключевых вендоров (вендорозависимость составляла от 70% до 97% по разным рассматриваемым сегментам);

- высокий темп рост производства российских вендоров АСУ ТП;

- регуляторное давление (Указ №166, ПП №1912 - требование перехода на доверенные ПАКи) и регуляторная неопределенность;

- необходимость повышения эффективности производства в высококонкурентных отраслях;

- изменение ролей на рынке, рост вовлеченности и компетенций промышленных потребителей;

- интерес к открытой архитектуре АСУ ТП;

- растущая стоимость решений АСУ ТП для потребителей.

Структура рынка по укрупненным категориям

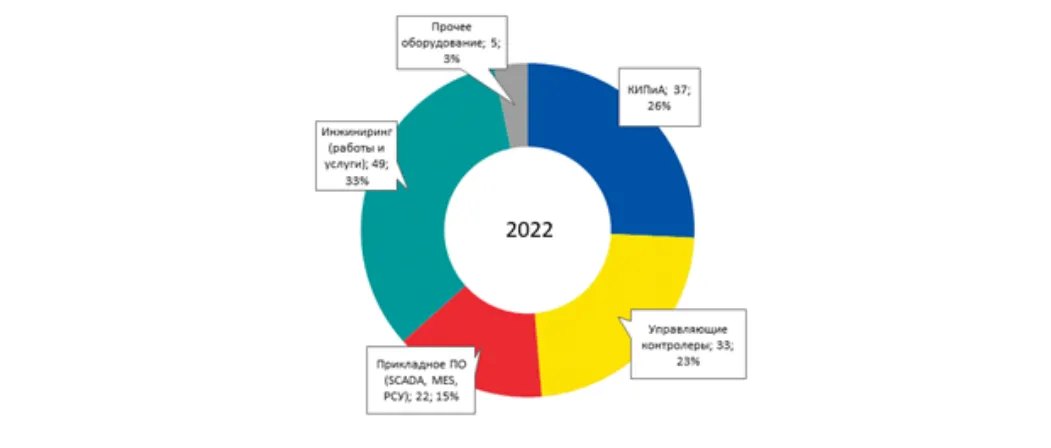

Распределение российского рынка АСУ ТП по категориям приведено ниже (2022 год):

- КИПиА – 26%;

- управляющие контролеры (ПЛК, модули расширения ПЛК, РзиА и др.) – 23%;

- прикладное ПО (SCADA, MES, РСУ) – 15%;

- прочее промышленное оборудование и ПО для автоматизации производства (промышленные компьютеры, системы на модуле для промышленной автоматизации, промышленные коммутаторы и маршрутизаторы) – 3%,

- работы и услуги (включая инжиниринг, интеграцию, строительно-монтажные (СМР) и проектно-изыскательские (ПИР), пуско-наладочные (ПНР) работы) – 33%.

Структура рынка российского рынка АСУ ТП по категориям, 2022 г., млрд руб.

Анализ структуры и динамики рынка АСУ ТП проводился по следующим объектам:

- MES

- РСУ

- SCADA

- ПЛК и модули расширения ПЛК

- Терминалы релейной защиты, автоматики и телемеханики

- Промышленные компьютеры

- Контрольно-измерительные приборы

- Промышленные коммутаторы и маршрутизаторы

- Инжиниринг (работы и услуги).

Большая часть поставок в АСУ ТП представляет из себя прединтегрированные (комплексные) системы, которые являются и наиболее маржинальными продуктами.

Поставщики таких систем могут выступать также производителями ПЛК, разработчиками прикладного и системного софта и интеграторами конечных решений.

По оценке J’son & Partners Consulting в 2022 году около трети рынка составили расходы на инжиниринг, интеграцию (работы и услуги), строительно-монтажные (СМР) и проектно-изыскательские (ПИР), пуско-наладочные (ПНР) работы.

Глобальные вендоры на российском рынке

На рынке решений РСУ основными брендами были Honeywell, Yokogawa, Emerson, Foxboro (Schneider Electric). В металлургии основная часть решений принадлежала Siemens и Schneider Electric.

Также на рынке АСУ ТП присутствовали бренды Rockwell, B&R Industrial Automation (входят в ABB), General Electric. IBA AG (Германия), METSTA (Финляндия). Allen Bradley, Omron.

Проникновение западных вендоров по экспертным оценкам составляло от 70 до 97% в зависимости от сектора рынка.

После 2022 г. крупнейшие иностранные вендоры ушли с рынка РФ и прекратили поддержку своих решений

Российские вендоры

В качестве лидирующих отечественных вендоров на основных рынках АСУ ТП экспертами выделяются “Прософт Системы” / “Реглаб”, “Элара”, “Инкомсистемс”, «ЭлеСИ», “Текон”, “Овен”, “Нефтеавтоматика”, “ТРЭИ”, “Инком Системз”, “Модульные Системы Торнадо”, “Эмикон”, НИЛ АП, МЗТА, НПФ “Круг” и др.

Основными производителями терминалов РЗА и телемеханики являются компании “Экра”, “Релематика”, “НПП Бреслер”, “Радиус Автоматика”

В области SCADA-систем выделяются компании “СибКом Цифра”, "МПС софт" (MasterSCADA), «Атомик Софт». MES - системы: “Цифа”, “Индасофт”, “1С”.

Рыночные ниши на рынке АСУ ТП

Основной запрос промышленных потребителей решений АСУ ТП - поставка вендором комплексных интегрированных решений, включающих в себя “железо”, системный и прикладной софт и услуги по интеграции и сопровождению. Наиболее критично это требование для рынка РСУ (DCN). Потребитель ожидает, что вендор не только соберет для него комплексное решение, но и возьмет на себя ответственность за поддержку в течение жизненного цикла

Наиболее дефицитными позициями в секторе ПЛК остаются высокоскоростные (с циклами от 50 миллисекунд) и высокопроизводительные контроллеры.

Перспективные ниши для развития эксперты видят в разработке софтверных решений для АСУ ТП. Разработка ПО не требует больших капитальных инвестиций и позволяет быстро выводить на рынок актуальные продукты. Отмечается. что перспективным является не просто “латание дыр” и вывод на рынок продуктов, аналогичных тем, что поставляли ушедшие западные вендоры. Необходимо предложить рынку продукты с более расширенным функционалом, объединяющие решения АСУ ТП с технологиями машинного обучения, Advanced Process Control и другие.

Детальные результаты исследования представлены в Полной версии Отчета.

Аналитический Отчет «Российский рынок АСУ ТП, 2019-2030 гг.»

Содержание

- Термины и определения

1.1. Автоматизированные системы

1.2. MES, Manufacturing Execution System; Диспетчерский контроль и сбор данных (SCADA, Supervisory Control and Data Acquisition); РСУ, Распределенная система управления (DCS, Distributed Control System)

1.3. ПЛК и другие

2. Методология исследования

3. Тренды и драйверы мирового рынка АСУ ТП

3.1. Оценка объема, динамики и прогноз развития мирового рынка АСУ ТП

3.2. Основные тренды и драйверы мирового рынка АСУ ТП

3.3. Ключевые технологические и бизнес-тенденции развития

3.4. Технологические тренды в автоматизации 2024

3.5. Облачная автоматизация как драйвер роста глобального рынка АСУ ТП

3.6. Оценка рынка, тренды и драйверы российского рынка АСУ ТП

3.6.1. Оценка объема, динамики и прогноз развития российского рынка АСУ ТП 2019–2030 гг.

3.6.2. Тренды и драйверы российского рынка АСУ ТП

3.6.3. Изменения на российском рынке АСУ ТП

3.6.4. Импортозамещение в АСУ ТП

3.6.5. Влияние на рынок требований регуляторов

4. Структура российского рынка АСУ ТП

5. Вендоры АСУ ТП на российском рынке

5.1. Основные западные бренды на рынке промышленной автоматизации

5.2. Китайские вендоры АСУ ТП

5.3. Основные отечественные вендоры АСУ ТП

5.3.1. Ограничения и сдерживающие факторы для отечественных вендоров АСУ ТП

5.3.2. Отечественные вендоры - планы развития

6. Структура рынка по отраслям, видам деятельности

6.1. Рынок энергетики: генерация

6.2. Рынок автоматизации электроэнергетики - распределение

6.3. Рынок автоматизации логистики нефти

6.4. Рынок решений ПЛК+SCADA

7. Региональная структура рынка АСУ ТП

8. Крупнейшие потребители АСУ ТП. Рейтинги потребителей по закупкам АСУ ТП

9. Горизонтальные рынки АСУ ТП

9.1. РСУ

9.2. Рынок ПЛК

9.3. SCADA-системы

9.4. Рынок MES

9.5. Промышленные компьютеры

9.6. Рынок КИПиА

9.7. Промышленные коммутаторы и мультиплексоры

9.8. Терминалы РЗиА и телемеханика

9.9. Интеграция в АСУ ТП

10. Промышленные сети передачи данных (СПД) и п промышленные протоколы

10.1. Промышленные сети передачи данных (СПД)

10.2. Ключевые драйверы и барьеры мирового рынка промышленных СПД

10.3. Промышленные протоколы

10.4. Уровни промышленных протоколов

10.5. Промышленные протоколы, наиболее часто используемые в России

10.6. Беспроводные протоколы промышленных сетей передачи данных

10.7. Промышленные протоколы в энергетике

10.8. Проблемы с промышленными протоколами в связи с уходом западных вендоров

10.9. Тренды и драйверы развития протоколов для АСУ ТП в России

10.10. СПД и основные технологические тенденции разработки промышленных интеллектуальных устройств и ЭКБ

10.11. Кабели для подключения устройств

11. Бизнес-модели на рынке АСУ ТП

11.1. Вендоро-интеграторская модель бизнеса

11.2. АСУ ТП - продукт или решение?

11.3. Вендоры и интеграторы - поиск моделей взаимодействия

12. Экосистема поставщиков АСУ ТП, конкурентная среда

13. Система принятия решений заказчиками АСУ ТП

14. Цепочки создания стоимости в АСУ ТП

15. Рыночные ниши на рынке АСУ ТП. Стратегии выхода на рынок

16. Ключевые факторы успеха и конкурентные преимущества