Российский и мировой рынок межмашинных коммуникаций и Интернета Вещей по итогам 2020 года, предварительные оценки на 2021 год и прогноз до 2025 года

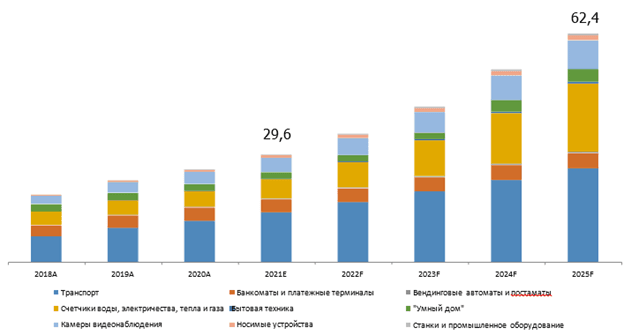

Компания J’son & Partners Consulting завершила подготовку исследования российского и мирового рынка межмашинных коммуникаций и Интернета Вещей. Объем российского рынка в 2021 году, по предварительной оценке, достиг 93,5 млрд руб., а количество подключенных устройств IoT/M2M увеличилось на 16% до 29,6 млн. По прогнозу J’son & Partners Consulting, количество подключенных устройств в 2025 году превысит 62 млн, при этом в денежном выражении рынок вырастет до 183,5 млрд руб. (CAGR 21%).

Основным драйвером роста рынка будут облачные IoT-сервисы, динамика роста потребления которых будет определять динамику рынка в целом. При этом потребление услуг связи и системной интеграции в проектах IoT/M2M будет стагнировать в рублевом и сокращаться в валютном выражении, а потребление проприетарных аппаратно-программных комплексов для обработки машинных данных будет расти умеренными темпами ниже рынка (CAGR 17%).

Определения, границы и методология исследования

В настоящем исследовании под системами IoT/M2M понимаются распределенные системы телеметрии и телеуправления, для которых источником данных выступают данные, генерируемые и передаваемые объектами телеметрии (устройствами IoT/M2M) автоматически, без участия или с минимальным участием человека.

Основные виды существующих в России распределенных систем телеметрии и телеуправления:

рынок систем и услуг мониторинга транспорта, включая так называемое «умное страхование»;

зарождающиеся рынки платформенных облачных IoT-сервисов в промышленности и сельском хозяйстве;

рынок систем и услуг пультовой охраны и охранного видеонаблюдения - пока единственный крупный сегмент рынка «умный дом»;

формирующийся рынок систем и услуг коммерческого учета потребления энергоресурсов промышленными предприятиями и домохозяйствами, который также можно рассматривать как сегмент рынка «умное здание»;

рынок платежных систем с соответствующим набором подключенных устройств: банкоматы, платежные терминалы, контрольно-кассовые аппараты с сетевым WAN-подключением, модули для мобильных терминалов оплаты.

Исходя из такого определения, в исследование не включены персональные устройства, предназначенные для использования человеком: мобильные - смартфоны, фаблеты, планшеты, другие персональные гаджеты(Исключение составляют «умные» носимые устройства, имеющие подключение к WAN (например, «умные» часы с SIM-картой) – они учитывались в исследовании), и стационарные - подключенные телевизоры, в том числе через STB, стационарные ПК.

Однако в исследование включены POS-терминалы, функционал которых позволяет автоматически формировать и передавать данные во внешние информационные системы (платежные, фискальные).

Другим исходящим из данного определения ограничением является рассмотрение только тех устройств IoT/M2M, которые способны взаимодействовать с системами телеметрии и телеуправления через глобальные (WAN) сети.

Поэтому в настоящее исследование не включены:

Локальные системы промышленной автоматизации (АСУТП) и системы автоматизации инженерных систем зданий и сооружений (Building Management Systems, BMS, также называемые системами «Умный дом») не имеющие подключения к внешним сетям связи.

Изолированные (внутриобъектовые) системы видеонаблюдения и их элементы, включая видеокамеры.

POS-терминалы, подключенные в локальную сеть торговой точки, но не взаимодействующие с внешними по отношению к локальной сети информационными системами, такими как платежные системы, ОФД, ЕГАИС.

Таким образом, в отчете учтены только подключенные IoT/M2M-устройства с выходом в WAN, причем использующие для такого подключения все виды технологий: сотовые, проводные фиксированные и беспроводные фиксированные. При этом одно подключенное устройство может использовать более одного подключения, например проводное и беспроводное.

Также посчитаны подключенные объекты. Один подключенный объект, например транспортное средство, может иметь на борту более одного подключенного устройства.

Показатель количества подключенных устройств важен для расчета выручки операторов WAN, а количества подключенных объектов – для расчета выручки облачных платформ сбора, хранения и анализа данных от подключенных объектов.

Оценка общего количества установленных/используемых в России устройств IoT/M2M и его распределения по видам, сферам применения и технологиям подключения сделана по принципу «снизу вверх», и основывается на анализе информации, как публично доступной (данные основных корпоративных потребителей устройств IoT/M2M в России), так и полученной от ключевых игроков рынка в ходе глубинных интервью.

Прогноз динамики общего количества устройств IoT/M2M в России сделан на основе анализа реально существующих, реализуемых в настоящее время корпоративных и госпрограмм в этой сфере, а также путем анализа перспектив развития массовых сегментов рынка IoT/M2M.

Прогноз динамики подключенных объектов основывается на экспертном анализе уровня проникновения – доли подключенных к облачным платформам объектов от общего количества соответствующих видов объектов. Экспертная оценка уровня проникновения, в свою очередь, базируется на анализе соответствия затрат на подключение и использования функций облачных платформ с одной стороны, и экономического эффекта от их использования с другой. При значительном превышении эффекта над затратами прогнозируется быстрый рост проникновения, при незначительном – медленный, при превышении затрат над эффектом – отсутствие роста проникновения.

Оценка общего объема и структуры затрат на on-premise системы IoT/M2M сделана на основе данных о структуре TCO распределенных систем телеметрии по каждому из рассматриваемых в отчете видов применений таких систем.

При оценке стоимости аппаратного обеспечения:

в стоимости устройств IoT/M2M учитывалась только стоимость коммуникационных модулей;

в стоимости аппаратно-программных on-premise комплексов, например ситуационных центров, учитывалась только та их часть, которая непосредственно предназначена для сбора, хранения и обработки данных телеметрии с устройств IoT/M2M.

Мировой рынок IoT/M2M

По данным Ericsson Mobility Report (июнь 2021 г.), количество подключенных устройств IoT/M2M в мире (без учета технологий short-range – Wi-Fi, Bluetooth, Zigbee и др.) увеличится с 1,7 млрд в 2020 г. до 5,8 млрд в 2026 г. Наиболее высокие темпы роста прогнозируются в сегменте технологий сотовой связи всех стандартов (CAGR 23%). Основными драйверами роста в сегменте сотовых IoT- подключений станут активное внедрение сетей NB-IoT /LTE-M и плавная миграция в сторону 5G. К концу прогнозируемого периода количество сотовых подключений вырастет до 5,4 млрд. К концу 2026 года, как ожидается, доля подключений по широкополосной мобильной связи (4 G/5G) достигнет 44% в общем объеме сотовых IoT-подключений.

Наибольшее количество сотовых подключений IoT/M2M за пределами Китая (лидер по этому показателю, на которого, по оценкам Berg Insight, приходится около 2/3 всех подключений в мире) в 2020 г. зафиксировано у таких операторов как Vodafone (рост на 23% до 102,9 млн SIM-карт IoT), AT&T (более 80 млн, в т.ч. 43,5 млн подключенных автомобилей от 33-х брендов, из которых почти 10 млн было подключено в 2020 г.), Verizon - 45-48 млн (по оценке Berg Insight), Telefonica (26 млн подключений по сотовой связи, всего 35 млн с учетом других технологий подключения – фиксированная и спутниковая связь и пр.) и др.

В то время как большинство крупных операторов активно развивают сети NB-IoT, японский оператор NTT DoCoMo с 31 марта 2020 г. прекратил коммерческие операции на базе этой технологии «в свете текущей бизнес-среды» и «чтобы сконцентрировать управленческие ресурсы». Тем не менее, компания заявила, что продолжит поддерживать устройства и услуги на базе других технологий LPWAN - Cat 1 и LTE-M. Сеть NB-IoT была запущена NTT DoCoMo 25 апреля 2019 г., т.е. просуществовала менее одного года. Можно предложить, что успешность бизнес-кейса, связанного с NB-IoT, неочевидна. При крайне низких тарифах на connectivity монетизация этой технологии, по- видимому, возможна только при очень большом количестве подключений. Кроме того, NB-IoT имеет ряд существенных ограничений (нет поддержки роуминга, т.е. предназначена для фиксированных подключений, привязка к одному оператору на неопределенный срок и пр.).

По итогам 2020 г. на долю технологий LPWA non-3GPP в нелицензионном спектре (LoRaWAN, Sigfox и др.) приходилось не более 10% всех подключений IoT/M2M, однако темпы роста в этом сегменте в 2020-2025 гг. ожидаются существенно выше рынка. Так, ежегодный рост поставок устройств LoRaWAN прогнозируется на уровне CAGR=32,3% , а устройств Sigfox – с показателем CAGR=49,2% (позитивный сценарий).

С 2020 года глобальные операторы совместно с облачными провайдерами предлагают сервисы распределенного частного облака включающего граничные вычисления и управляемую сеть доступа, ориентированные на развертывание индустриальных IoT-приложений критичных к параметрам доступности, задержки и безопасности. Это чрезвычайно сложные сервисы, выводящие телекомы на принципиально новый уровень развития.

Вместе с тем, наряду с инновационными сервисами для IoT, глобальные операторы связи предлагают широкий спектр традиционных решений в области IoT/M2M: от SIM-карт M2M и тарифов на connectivity до законченных платформенных решений с вовлечением широкого пула партнеров.

Текущая ситуация в России

По предварительной оценке J’son & Partners Consulting, в России по итогам 2021 г. к глобальным сетям (WAN) с использованием всех видов технологий подключения (сотовых, проводных фиксированных и беспроводных фиксированных, и их комбинаций) было подключено почти 30 млн устройств IoT/M2M, что на 16% превышает показатель 2020 года.

На фоне мирового рынка доля России по подключениям составляет около 1,2-1,5%; при этом темпы роста российского рынка в 2021-2025 гг. (CAGR 19%) в количественном выражении, как ожидается, будут отставать от общемирового показателя (CAGR 22%), что приведет к концу прогнозного периода к снижению доли России до 1% и ниже.

При этом, что особенно важно, идет заметное отставание России по внедрению инновационных подходов к построению сетей, в частности по развертыванию гибридных облачных инфраструктур со сквозным кастомизируемым SLA, необходимых для индустриальных IoT-платформ и приложений. Такие процессы уже имеют место в Северной Америке и ряде других регионов, но пока отсутствуют в России. Эти услуги радикально сложнее имеющихся в портфеле российских операторов услуг связи для IoT/M2M, они требуют достижения высокого уровня автоматизации NMS/OSS/BSS-процессов и внедрения нового функционала. В этой связи операторам, ориентированным на развитие направления IoT/M2M, во избежание дальнейшего технологического отставания следует активно участвовать в индустриальных пилотных проектах по развертыванию гибридных облачных инфраструктур.

В отраслевой структуре рынка распределенных систем телеметрии имеет место крайне низкая доля применений IoT для мониторинга и управления промышленным оборудованием и инженерными системами зданий и сооружений, то есть теми объектами, оптимизация работы которых дает наибольший экономический эффект, на фоне превалирования технических систем безопасности (видеонаблюдение, средства автоматической фиксации нарушений, пультовая охрана), подключенной инфраструктуры для совершения платежей и систем мониторинга транспорта. Причина такой структуры рынка по сферам применения IoT/M2M в том, что основными драйверами в роста количества установленных и подключенных устройств IoT/M2M в России были и остаются обязательные к исполнению государственные программы, среди которых отсутствуют программы по цифровизации промышленности.

Рис. 1. Оценка количества подключенных к WAN* устройств IoT/M2M в России, факт за 2015- 2021 гг. и прогноз на 2022-2025 гг., млн штук

Источник: J’son & Partners Consulting

Основные драйверы и сдерживающие факторы

В транспортной отрасли существенным драйвером рынка новых подключений продолжает оставаться «ЭРА-ГЛОНАСС» - государственная автоматизированная информационная система (ГАИС) экстренного реагирования при ДТП. Проект открыт для сотрудничества с потенциальными партнерами на предмет добавления в систему нового функционала и развивает коммерческие сервисы (самостоятельно или под брендами автопроизводителей) – «Помощь на дороге» и др. По состоянию на середину августа 2021 г. количество зарегистрированных автомобилей с этой системой превысило 7,7 млн.

Еще одним фактором роста рынка подключенных транспортных средств стало требование об оснащении с 1 сентября 2021 года всех транспортных средств категорий М2 и М3 (пассажирские перевозки), а также транспортных средств категории N, используемых для перевозки опасных грузов, аппаратурой спутниковой навигации (Постановление Правительства РФ от 22.12.2020 № 2216). При этом конфигурация системы «ЭРА ГЛОНАСС» позволяет использовать ее не только для передачи навигационных и других данных в Росттранснадзор, но в интересах коммерческих заказчиков, например, для управления автопарком.

Другим важным драйвером рынка IoT/M2M в сегменте автомобильного транспорта является начавшийся в 2021 году и давно ожидаемый тренд установки автопроизводителями массовых моделей легковых автомобилей телематических систем непосредственно на конвейере (в отличие от использования бортовых устройств, которые, как правило, устанавливаются в дилерских центрах). Так, в мае 2021 г. в ряде регионов стартовали продажи первой модели LADA - Granta, подключенной к телематической платформе LADA Connect, которая позволяет удаленно управлять системами автомобиля с помощью смартфона, а также, как предполагается, получать индивидуальные условия сервисного обслуживания и специальные страховые программы. Система LADA Connect предлагается как опция для различных комплектаций по цене от 12 тыс. руб., включая 3 года обслуживания. Другой автопроизводитель в массовом сегменте предлагает для ряда своих моделей похожий сервис Renault CONNECT на базе сим-чипа/eSIM, установленного в телематическом блоке головного устройства. Аналогичные сервисы с 2021 года предлагает Toyota для отдельных моделей автомобилей и другие автопроизводители.

В сегменте проприетарных аппаратно-программных комплексов умеренный рост будет обеспечен, в первую очередь, за счет новых и продолжающихся крупных проектов «Безопасный город». Например, в 2021 году объявлен тендер на поставку лицензии системы видеонаблюдения правоохранительного сегмента АПК «Безопасный город» (заказчик ГКУ Нижегородской области «Центр координации проектов цифровой экономики», начальная стоимость контракта 33,6 млрд руб.). Также в этом году объявлен тендер на услуги по передаче потокового видео с объектов видеонаблюдения в Единый центр хранения и обработки данных (заказчик ДИТ Москвы, стоимость контракта почти 3 млрд руб.). До 2023 г. продолжается проект по оказанию услуг по обеспечению бесперебойного функционирования оборудования, входящего в состав интеллектуальной транспортной системы г. Москвы (заказчик ГКУ ЦОДД, стоимость контракта 18,5 млрд руб.).

Существенным сдерживающим фактором развития рынка IoT/M2M в России в 2020-21 гг. стал спад деловой активности, связанный с COVID. В результате «просели» даже самые динамичные сегменты рынка, например Fleet Management – в 2020 г. количество новых подключений сократилось до 235 тыс. (меньше было только в 2015-2016 гг., после обвала рубля). Кроме того, из-за дефицита полупроводников значительно упали продажи новых легковых автомобилей – на 13% по итогам 2021 года до менее 1,4 млн, а автоконцернам по той же причине временно разрешили до конца 2021 года не устанавливать «ЭРА-ГЛОНАСС» на новые автомобили.

Прогноз на период 2022-2025 гг.

По прогнозам J’son & Partners Consulting, общий объем рынка IoT/M2M в России в денежном выражении к 2025 году удвоится по сравнению с 2021 годом и достигнет 183,5 млрд руб.; при этом значительно изменится его структура. В частности, существенно увеличится доля облачных IoT- платформ и сервисов, на которые к концу прогнозного периода придется более половины всех затрат, а доля затрат на connectivity и услуги системной интеграции on-premise систем, напротив, снизятся до 23% и 3%, соответственно.

Cуммарное количество устройств M2M/IoT, подключенных к глобальным сетям (WAN) с использованием проводных и беспроводных технологий в России, вырастет с 29,6 млн в 2021 г. (предварительная оценка) до 62,4 млн в 2025 г.

Рынок систем мониторинга автотранспорта и дорожной инфраструктуры в 2025 г. останется наиболее крупным в России рынком, относящимся к IoT/M2M по количеству подключенных устройств и одним из самых крупных по размеру в денежном выражении.

В сегменте «Распределенные системы видеонаблюдения и фото/видео фиксации событий» наиболее перспективны услуги по облачному хранению и обработке видеоданных, объем потребления которых в 2025 году вырастет более чем в 4 раза по сравнению с 2020 годом. Проприетарные аппаратно- программные комплексы видеонаблюдения в коммерческом секторе будут замещаться на облачные сервисы. В государственном секторе аппаратно-программные комплексы (АПК «Безопасный город» и другие) в ближайшие годы будут сохраняться, даже несмотря на существенно худшее, чем у облачных платформ соотношение цена/функциональные возможности.

Перспективность сегмента подключенных устройств IoT/M2M, используемых для осуществления платежей и банковских транзакций, состоит не столько в росте количества подключенных устройств, сколько в возможности создания аналитических IoT-сервисов с высокой ценностью для бизнеса.

Рынок систем и сервисов «Умного дома», который в настоящее время находится в зачаточном состоянии, обладает в России значительным потенциалом. Существует большой объем неудовлетворенного спроса на такие системы, поскольку значительная часть жилья в России приходится на индивидуальное жилье, где системы «Умного дома», в отличие от многоквартирных домов, могут быть достаточно эффективны, а решение об их использовании принимается самими собственниками жилья, а не управляющей компанией.

Триггером, переводящим потенциальный спрос в реальный выступает появление облачных сервисов мониторинга и оптимизационного управления инженерным оборудованием зданий, способных работать с уже установленными контроллерами охранно-пожарных и инженерных систем.

В 2018-2020 годах в России появились первые примеры использования облачных IIoT-платформ и приложений для обработки данных с подключенных станков и других видов промышленного оборудования. В основном эти данные используются глобальными производителями промышленного оборудования, установленного на территории России, для выполнения ими своих обязательств перед российскими клиентами по технической поддержке и контрактам жизненного цикла. Ожидается, что в 2025 г. объем потребления сервисов IIoT-платформ увеличится многократно, как и количество подключенных к облачным IIoT-платформам станков и промышленного оборудования.

Облачные IoT-платформы и сервисы являются технологической основой цифрового сельского хозяйства. Доказанный на практике экономический эффект от таких систем составляет десятки процентов повышения урожайности, снижения потерь и удельных затрат на производство единицы продукции. Однако объем потребления облачных IoT-приложений и сервисов для сельского хозяйства в России в денежном выражении составляет в настоящее время крайне незначительную величину. В 2021-2025 гг. потребление облачных IoT-приложений и сервисов в сельском хозяйстве будет расти высокими темпами на уровне 44% CAGR, однако в абсолютном выражении останется незначительным. Причины – в наличии мощных сдерживающих факторов, среди которых можно выделить явный недостаток накопленных за длительный исторический период качественных агрономических данных по России, малое количество средств механизации в сельских хозяйствах, практическое отсутствие средств автоматизации производственных процессов, информационная закрытость сельских хозяйств, ограниченное присутствие в России глобальных провайдеров приложений и отсутствие экосистем российских разработчиков вокруг таких платформ. Дополнительной проблемой выступают крайне ограниченные финансовые возможности российских сельхозпроизводителей.

Государство оказывает существенное влияние на российский рынок IoT/M2M как крупный заказчик, апробатор новых продуктов и технологий, и как регулятор рынка, формирующий нормативно- правовую базу, стимулирующий развитие рынка и инвестиционную активность его участников. Перспективы рынка в сегменте государственных заказчиков в большей степени определяются государственными инициативами при реализации программ и проектов цифровизации. При этом часть проектов находятся на уровне деклараций, пилотных проектов, не получивших дальнейшего развития. В числе наиболее перспективных направлений:

обеспечение безопасности;

мониторинг и управление транспортной инфраструктурой и транспортными средствами (проекты «ЭРА-ГЛОНАСС», «Платон», требования по оснащению транспортных средств тахографами; требование контроля транзитных перевозок санкционных товаров, контроля транспортировки скоропортящихся грузов);

повышение эффективности управления территориями и энергетической эффективности.

введение порядка применения контрольно-кассовой техники;

требование по созданию системы достоверных измерений и учета потребления энергетических ресурсов и ряд других инициатив регуляторного порядка.

Таким образом, в 2015-2021 гг. была заложена основа (в части государственных программ и инициатив) для дальнейшего развития российского рынка IoT/M2M.

* к глобальным сетям (WAN, Wide Area Network), локально подключенные устройства не учитываются

Детальные результаты исследования представлены в полной версии Отчета.

Аналитический Отчет "Российский и мировой рынок межмашинных коммуникаций и Интернета Вещей по итогам 2020 года, предварительные оценки на 2021 год и прогноз до 2025 года"

Содержание

ВВЕДЕНИЕ: ОПРЕДЕЛЕНИЕ IOT/M2M, ГРАНИЦЫ И МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

РЕЗЮМЕ

1.МИРОВОЙ РЫНОК IoT/M2M

1.1. Мировой рынок IoT/M2M в количественном выражении, 2020 г. и прогноз на 2026 г.

1.2. Анализ продуктовой линейки и тарифов в области IoT/M2M крупнейших операторов

1.2.1. AT&T Wireless

1.2.2. Orange/Orange Business Services

1.2.3. T-Mobile USA

1.2.4. Verizon

1.2.5. Telstra

1.2.6. Telefonica

1.2.7. Vodafone

1.2.8. NTT DoCoMo USA

1.2.9. Deutsche Telekom

1.2.10. Swisscom

2. РОССИЙСКИЙ РЫНОК IoT/M2M В КОЛИЧЕСТВЕННОМ ВЫРАЖЕНИИ, 2018-2025 ГГ.

2.1. Количество M2M устройств (модулей)

2.2. Количество SIM карт M2M

3.ОБЪЕМ РЫНКА IoT/M2M В ДЕНЕЖНОМ ВЫРАЖЕНИИ, 2018-2025 ГГ.

3.1. Услуги связи (connectivity)

3.2. Платформы M2M и облачные IoT-сервисы – российский рынок на фоне мирового

3.3. Проприетарные программно-аппаратные комплексы для хранения, обработки и визуализации данных с телеметрируемых устройств

3.4. Оборудование для подключения к WAN устройств телеметрии (модули связи)

3.5. Системная интеграция в проектах IoT/M2M

4.АНАЛИЗ НАИБОЛЕЕ ПЕРСПЕКТИВНЫХ ОТРАСЛЕЙ ДЛЯ М2М, CASE STUDIES

4.1. Использование устройств IoT/M2M на транспорте

4.2. Распределенные системы видеонаблюдения и фото/видео фиксации событий

4.3. Использование устройств IoT/M2M для управления инженерными системами зданий и сооружений («Умный дом», «Интеллектуальное здание»)

4.4. Использование устройств IoT/M2M для осуществления платежей

4.5. Использование устройств и платформ IoT/M2M в промышленности

4.6. Использование устройств и платформ IoT/M2M в сельском хозяйстве

5.ОЦЕНКА ПОТЕНЦИАЛА РЫНКА В ГОССЕКТОРЕ

5.1. Государство как заказчик продуктов IoT/M2M. Перспективные направления развития рынка IoT/M2M в сегменте B2G

5.1.1. Cистемы обеспечения безопасности

5.1.2. Системы мониторинга и управление транспортной инфраструктурой и транспортными средствами

5.1.3. Системы обеспечения энергетической эффективности и эффективности управления территориями

5.1.4. Развитие социальной сферы

5.2. Государство как регулятор и инициатор развития рынка услуг IoT/M2M. Государственные инициативы как генератор рынка услуг

6.ОСНОВНЫЕ ДРАЙВЕРЫ И СДЕРЖИВАЮЩИЕ ФАКТОРЫ

6.1. Основные драйверы рынка

6.2. Сдерживающие факторы

ПРИЛОЖЕНИЯ

ПРИЛОЖЕНИЕ 1. ПРОФАЙЛЫ КРУПНЕЙШИХ ОПЕРАТОРОВ СВЯЗИ В МИРЕ

ПРИЛОЖЕНИЕ 2. ОСНОВНЫЕ ПРОДУКТЫ IoT/M2M И ТАРИФЫ РОССИЙСКИХ ОПЕРАТОРОВ СВЯЗИ

ПРИЛОЖЕНИЕ 3. КРУПНЕЙШИЕ КОНТРАКТЫ В ОБЛАСТИ IoT/M2M В ГОССЕКТОРЕ В РОССИИ В 2016-2021 ГГ.