Российский рынок межмашинных коммуникаций и Интернета Вещей по итогам 2019 г., прогноз до 2025 г.

Компания J’son & Partners Consulting завершила подготовку исследования российского рынка межмашинных коммуникаций (M2M) и Интернета Вещей (IoT). Оцениваемый объем рынка в 2019 г. достиг 64 млрд руб. Количество подключенных к WAN устройств IoT/M2M составило немного менее 23 млн, увеличившись на 21% по отношению к 2018 году. По прогнозу J’son & Partners Consulting, количество подключенных устройств в 2025 г. вырастет до 56 млн, при этом в денежном (рублевом) выражении рынок вырастет до 86 млрд руб. (CAGR 5%). Основным драйвером роста рынка будут сервисы облачных IIoT-платформ, динамика роста потребления которых будет определять динамику рынка в целом. При этом потребление проприетарных аппаратно-программных комплексов для обработки машинных данных будет сокращаться как в относительном, так и в абсолютном выражении. В представленный прогноз заложен инерционный сценарий, при котором существующие препятствия развития экосистем IIoT-платформ в России не будут преодолены в период 2020-2025 гг.

Определения, границы и методология исследования

В настоящем исследовании под системами IoT/M2M понимаются распределенные системы телеметрии и телеуправления, для которых источником данных выступают данные, генерируемые и передаваемые объектами телеметрии (устройствами IoT/M2M) автоматически, без участия или с минимальным участием человека.

Основные виды существующих в России распределенных систем телеметрии и телеуправления:

- рынок систем и услуг мониторинга транспорта, включая так называемое «умное страхование»;

- зарождающиеся рынки платформенных облачных IoT-сервисов в промышленности и сельском хозяйстве;

- рынок систем и услуг пультовой охраны и охранного видеонаблюдения, пока являющийся единственным крупным сегментом рынка систем и услуг «умный дом»;

- формирующийся рынок систем и услуг коммерческого учета потребления энергоресурсов промышленными предприятиями и домохозяйствами, который также можно рассматривать как сегмент рынка «умное здание»;

- рынок платежных систем с соответствующим набором подключенных устройств: банкоматы, платежные терминалы, контрольно-кассовые аппараты с сетевым WAN-подключением, модули для мобильных терминалов оплаты.

Исходя из такого определения, в исследование не включены персональные устройства, предназначенные для использования человеком: мобильные - смартфоны, фаблеты, планшеты, другие персональные гаджеты[1]), и стационарные - подключенные телевизоры, в том числе через STB, стационарные ПК.

Однако в исследование включены POS-терминалы (специализированные ПК), функционал которых позволяет автоматически формировать и передавать данные во внешние информационные системы (платежные, фискальные).

Другим исходящим из данного определения ограничением является рассмотрение только тех устройств IoT/M2M, которые способны взаимодействовать с системами телеметрии и телеуправления через глобальные (WAN) сети. Поэтому в настоящее исследование не включены:

- Локальные системы промышленной автоматизации (АСУТП) и системы автоматизации инженерных систем зданий и сооружений (Building Management Systems, BMS, также называемые системами «Умный дом») не имеющие подключения к внешним сетям связи.

- Изолированные (внутриобъектовые) системы видеонаблюдения и их элементы, включая видеокамеры.

- POS-терминалы, подключенные в локальную сеть торговой точки, но не взаимодействующие с внешними по отношению к локальной сети информационными системами, такими как платежные системы, ОФД, ЕГАИС.

Таким образом, в отчете учтены только подключенные IoT/M2M-устройства с выходом в WAN, причем использующие для такого подключения все виды технологий: сотовые, проводные фиксированные и беспроводные фиксированные. При этом одно подключенное устройство может использовать более одного подключения, например проводное и беспроводное. Также подсчитаны подключенные объекты. Один подключенный объект, например транспортное средство, может иметь на борту более одного подключенного устройства.

Показатель количества подключенных устройств важен для расчета выручки операторов WAN, а количества подключенных объектов – для расчета выручки облачных платформ сбора, хранения и анализа данных от подключенных объектов.

Оценка общего количества установленных/используемых в России устройств IoT/M2M и его распределения по видам, сферам применения и технологиям подключения сделана по принципу «снизу вверх», и основывается на анализе информации, как публично доступной (данные основных корпоративных потребителей устройств IoT/M2M в России), так и полученной от ключевых игроков рынка в ходе глубинных интервью.

Прогноз динамики общего количества устройств IoT/M2M в России сделан на основе анализа реально существующих, реализуемых в настоящее время корпоративных и госпрограмм в этой сфере, а также путем анализа перспектив развития массовых сегментов рынка IoT/M2M.

Прогноз динамики подключенных объектов основывается на экспертном анализе уровня проникновения – доли подключенных к облачным платформам объектов от общего количества соответствующих видов объектов. Экспертная оценка уровня проникновения, в свою очередь, базируется на анализе соответствия затрат на подключение и использования функций облачных платформ с одной стороны, и экономического эффекта от их использования с другой. При значительном превышении эффекта над затратами прогнозируется быстрый рост проникновения, при незначительном – медленный, при превышении затрат над эффектом – отсутствие роста проникновения.

Оценка общего объема и структуры затрат на on-premise системы IoT/M2M сделана на основе данных о структуре TCO распределенных систем телеметрии по каждому из рассматриваемых в отчете видов применений таких систем.

При оценке стоимости аппаратного обеспечения:

• в стоимости устройств IoT/M2M учитывалась только стоимость коммуникационных модулей,

• в стоимости аппаратно-программных on-premise комплексов, например ситуационных центров, учитывалась только та их часть, которая непосредственно предназначена для сбора, хранения и обработки данных телеметрии с устройств IoT/M2M.

Текущая ситуация в России

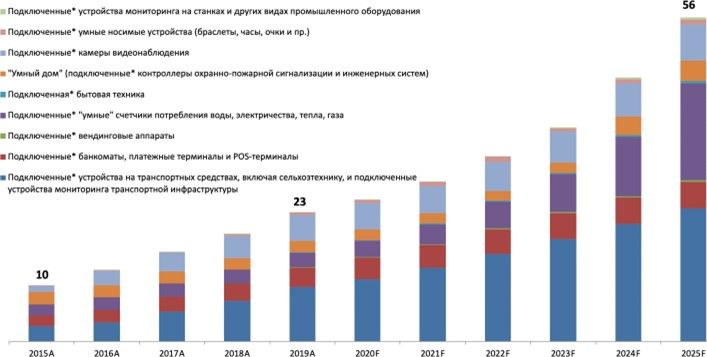

Рынок распределенных систем телеметрии, также называемый рынком систем межмашинных коммуникаций (М2М), а также рынком систем Интернета Вещей (IoT) развивается в России более 15 лет (на Рис. 1 показаны фактические показатели за последние 5 лет – 2015-2019 гг.), а отдельные его сегменты, например, рынок услуг пультовой охраны, существует уже более 40 лет. В результате сформировалась значительная установленная база подключенных устройств, которая в 2019 г. составила 22,5 млн устройств телеметрии, подключенных к WAN с использованием всех видов технологий подключения: сотовых, проводных фиксированных и беспроводных фиксированных, и их комбинаций.

Необходимо отметить, тем не менее, что это почти в 10 раз ниже широко известных оценок количества подключенных к WAN M2M-устройств в России, в частности указанных в отчете Cisco VNI2 194 млн M2M устройств в 2017 году.

В отраслевой структуре рынка распределенных систем телеметрии имеет место крайне низкая доля применений IoT для мониторинга и управления промышленным оборудованием и инженерными системами зданий и сооружений, то есть теми объектами, оптимизация работы которых дает наибольший экономический эффект, на фоне превалирования технических систем безопасности (видеонаблюдение, средства автоматической фиксации нарушений, пультовая охрана), подключенной инфраструктуры для совершения платежей и систем мониторинга транспорта. Причина такой структуры рынка по сферам применения IoT/M2M в том, что основными драйверами в роста количества установленных и подключенных устройств IoT/M2M в России были и остаются обязательные к исполнению государственные программы, среди которых отсутствуют программы по цифровизации промышленности.

Рис. 1. Оценка количества подключенных к WAN* устройств IoT/M2M в России, факт за 2015-2019 гг. и прогноз на 2020-2025 гг., млн штук

* к глобальным сетям (WAN, Wide Area Network), локально подключенные устройства не учитываются

Источник: J’son & Partners Consulting, 2019

Основные драйверы и сдерживающие факторы

Анализ фактических количественных данных по российскому рынку IoT/M2M показывает, что несмотря на инициативы государства, направленные на внедрение инструментария IoT для контроля над экономической и даже личной жизнью граждан, при всей своей масштабности эти инициативы не могут заменить экономические драйверы внедрения IoT для повышения эффективности предприятий различного размера, включая микропредприятия, и домохозяйств.

Длительная стагнация конечного потребления, перешедшая в выраженный спад со второго квартала 2020 года, способствует тому, что и коммерческие потребители, и домохозяйства начинают интересоваться возможностью повышения эффективности использования ресурсов за счет решений и сервисов IoT. То есть интересоваться возможностями экономии без ущерба качеству жизни, которые предоставляет IoT. Таким образом, ключевой потенциальный драйвер роста рынка систем IoT/M2M в России, нацеленный на повышение эффективности экономических отношений – это запрос потребителей таких систем на реализацию сценариев мониторинга распределенных объектов, подразумевающих интенсивную и сложную обработку получаемых с объектов данных, более экономичными (в расчете на телеметрируемое устройство), гибкими и функциональными методами, нежели использование специализированных программно-аппаратных комплексов, преобладающее в настоящее время.

С технической точки зрения основным сдерживающим фактором для направления развития рынка распределенных систем телеметрии, сформированного в настоящее время преимущественно проприетарными закрытыми системами, в направлении открытых облачных IoT-экосистем, является техническая и организационная неготовность крупных пользователей систем распределенной телеметрии к переходу на принципиально новую концепцию, базирующуюся на использовании облачных IoT-платформ в качестве замены проприетарным узкоспециализированным аппаратно- программным комплексам. Кроме того, существенным барьером является наличие законодательных ограничений для использования открытых облачных IoT-платформ для обработки данных, собираемых с подключенных устройств телеметрии. Тем не менее, эти ограничения могут быть успешно преодолены уже в ближайшие годы.

Одним из существенных сдерживающих факторов развития сетей M2M/IoT в России является высокая стоимость конечных устройств для потребителя (транспортная телематика, «умные» счетчики и пр.), которая в ряде случаев имеет тенденцию к увеличению даже несмотря на то, что стоимость используемых в них коммуникационных модулей неуклонно снижается. Так, закупочная цена коммуникационных модулей 2G, NB-IoT, LoraWAN и Sigfox снизилась до $3-6 (в зависимости от партии), в то время как стоимость обычных и «умных» устройств различается в разы. Например, подключенные счетчики воды стоят от почти 3000 руб. за единицу (в ноябре 2017 г. – 1000 руб.), обычные – от 350 руб. Высокая стоимость «умных» устройств, по-видимому, связана с необоснованно завышенными ценами от производителей ввиду их стремления к наиболее простому способу монетизации путем продажи устройств, а также со сложными и дорогими процедурами сертификации и инсталляции.

В этой связи подключение объектов в ряде сегментов («умные» счетчики ЖКХ, страховая телематика и др.) становится экономически нецелезообразным и может быть реализовано только административными, а не рыночными методами. Примерами таких проектов является контроль большегрузных автомобилей («Платон»), грядущая замена обычных счетчиков ЖКХ на «умные» и др.

При этом в тех случаях, когда экономический эффект намного превосходит стоимость подключения, распространение подключенных устройств относительно высокое. К таким сегментам относится, например, управление автопарком (за исключением транспортных компаний МСБ) и мобильными сотрудниками, видеонаблюдение и др. Также развиваются те сегменты M2M/IoT, в которых стоимость коммуникационного модуля несущественна по сравнению с ценой конечного устройства, а само подключение необходимо для предоставления сервиса (банкоматы и подключенные кассовые аппараты).

Прогноз на период 2020-2025 гг.

По прогнозам J’son & Partners Consulting, общий объем рынка IoT/M2M в России в денежном выражении увеличится с 64 млрд руб. в 2019 г. до 86 млрд руб. в 2025 г. При этом значительно изменится его структура. В частности, снизится доля выручки от услуг передачи данных, а доля облачных сервисов, предоставляемых на базе IoT-платформ, возрастет более чем в два раза. Рост потребления облачных сервисов приведет к двукратному сокращению доли услуг системной интеграции и проприетарных аппаратно-программных комплексов. Рост потребления облачных сервисов будет способствовать увеличению количества подключенных устройств, что приведет к увеличению затрат на коммуникационные модули в общей структуре затрат на IoT/M2M почти в полтора раза.

Cуммарное количество устройств M2M/IoT, подключенных к глобальным сетям (WAN) с использованием проводных и беспроводных технологий в России, вырастет с 23 млн в 2019 г. до 56 млн в 2025 г. Рынок систем мониторинга автотранспорта и дорожной инфраструктуры в 2025 г. останется наиболее крупным в России рынком, относящимся к IoT/M2M по количеству подключенных устройств и одним из самых крупных по размеру в денежном выражении.

В сегменте «Распределенные системы видеонаблюдения и фото/видео фиксации событий» наиболее перспективны услуги по облачному хранению и обработке видеоданных, объем потребления которых в 2025 году составит 13,7 млрд руб. Проприетарные аппаратно-программные комплексы видеонаблюдения в коммерческом секторе будут замещаться на облачные сервисы. В государственном секторе аппаратно-программные комплексы (АПК «Безопасный город» и другие) в ближайшие годы будут сохраняться, даже несмотря на существенно худшее, чем у облачных платформ соотношение цена/функциональные возможности.

Перспективность сегмента подключенных устройств IoT/M2M, используемых для осуществления платежей и банковских транзакций, состоит не столько в росте количества подключенных устройств, сколько в возможности создания аналитических IoT-сервисов с высокой ценностью для бизнеса.

Рынок систем и сервисов «Умного дома», который в настоящее время находится в зачаточном состоянии, обладает в России значительным потенциалом. Существует большой объем неудовлетворенного спроса на такие системы, поскольку значительная часть жилья в России приходится на индивидуальное жилье, где системы «Умного дома», в отличие от многоквартирных домов, могут быть достаточно эффективны, а решение об их использовании принимается самими собственниками жилья, а не управляющей компанией.

Триггером, переводящим потенциальный спрос в реальный, выступает появление облачных сервисов мониторинга и оптимизационного управления инженерным оборудованием зданий, способных работать с уже установленными контроллерами охранно-пожарных и инженерных систем.

В 2018-2019 гг. в России появились первые примеры использования облачных IIoT-платформ и приложений для обработки данных с подключенных станков и других видов промышленного оборудования. В основном эти данные используются глобальными производителями промышленного оборудования, установленного на территории России, для выполнения ими своих обязательств перед российскими клиентами по технической поддержке и контрактам жизненного цикла. Ожидается, что в 2025 г. объем потребления сервисов IIoT-платформ увеличится многократно, как и количество подключенных к облачным IIoT-платформам станков и промышленного оборудования.

Облачные IoT-платформы и сервисы являются технологической основой цифрового сельского хозяйства. Доказанный на практике экономический эффект от таких систем составляет десятки процентов повышения урожайности, снижения потерь и удельных затрат на производство единицы продукции. Однако объем потребления облачных IoT-приложений и сервисов для сельского хозяйства в России в денежном выражении составляет в настоящее время крайне незначительную величину. В 2020-2025 гг. потребление облачных IoT-приложений и сервисов в сельском хозяйстве будет расти высокими темпами на уровне 44% CAGR, однако в абсолютном выражении останется незначительным. Причины – в наличии мощных сдерживающих факторов, среди которых можно выделить явный недостаток накопленных за длительный исторический период качественных агрономических данных по России, малое количество средств механизации в сельских хозяйствах, практическое отсутствие средств автоматизации производственных процессов, информационная закрытость сельских хозяйств, ограниченное присутствие в России глобальных провайдеров приложений и отсутствие экосистем российских разработчиков вокруг таких платформ. Дополнительной проблемой выступают крайне ограниченные финансовые возможности российских сельхозпроизводителей.

В целом можно отметить, что в 2015-2019 гг. была заложена основа (в части государственных программ и инициатив) для дальнейшего развития рынка IoT/M2M. Государство оказывает существенное влияние на российский рынок IoT/M2M как крупный заказчик, апробатор новых продуктов и технологий, и как регулятор рынка, формирующий нормативно-правовую базу, стимулирующий развитие рынка и инвестиционную активность его участников. Перспективы рынка в сегменте государственных заказчиков в большей степени определяются государственными инициативами при реализации программ и проектов цифровизации. При этом часть проектов находятся на уровне деклараций, пилотных проектов, не получивших дальнейшего развития.

В числе наиболее перспективных направлений видится:

• обеспечение безопасности;

• мониторинг и управление транспортной инфраструктурой и транспортными средствами (проекты «ЭРА-ГЛОНАСС», «Платон», требования по оснащению транспортных средств тахографами; требование контроля транзитных перевозок санкционных товаров, контроля транспортировки скоропортящихся грузов);

• повышение эффективности управления территориями и энергетической эффективности.

• введение порядка применения контрольно-кассовой техники;

• требованиями по созданию системы достоверных измерений и учета потребления энергетических ресурсов и ряд других инициатив регуляторного порядка.

Детальные результаты исследования представлены в полной версии Отчета:

«Российский рынок межмашинных коммуникаций и Интернета Вещей по итогам 2019 года, прогноз до 2025 года»

Содержание (133 стр.)

ВВЕДЕНИЕ: ОПРЕДЕЛЕНИЕ IOT/M2M, ГРАНИЦЫ И МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

РЕЗЮМЕ

- РОССИЙСКИЙ РЫНОК M2M В КОЛИЧЕСТВЕННОМ ВЫРАЖЕНИИ, 2018-2025 ГГ.

1.1. Количество M2M устройств (модулей)

1.2. Количество SIM карт M2M

2. СРЕДНЕВЗВЕШЕННАЯ СТОИМОСТЬ ОДНОГО M2M-УСТРОЙСТВА С РАЗБИВКОЙ ПО ОТРАСЛЯМ

2.1. Транспорт

1.1.1. Управление автопарком (Fleet Management)

1.1.2. «ЭРА-ГЛОНАСС»

1.1.3. «Платон»

1.1.4. Страховая телематика

2.2. Банкоматы и POS терминалы

2.3. Системы безопасности и контроллеры инженерных систем зданий

2.4. Энергетика и ЖКХ

2.4.1. Интеллектуальные электросчетчики

2.4.2. Интеллектуальные счетчики учета воды

2.4.3. Интеллектуальные счетчики учета газа

2.4.4. Интеллектуальные счетчики учета тепла

3. ОБЪЕМ РЫНКА IOT/M2M В ДЕНЕЖНОМ ВЫРАЖЕНИИ, 2018-2025 ГГ.

3.1. Услуги связи (connectivity)

3.2. Платформы M2M и облачные IoT-сервисы – российский рынок на фоне мирового

3.3. Проприетарные программно-аппаратные комплексы для хранения, обработки и визуализации данных с телеметрируемых устройств

3.4. Оборудование для подключения к WAN устройств телеметрии (модули связи)

3.5. Системная интеграция в проектах IoT/M2M

4. АНАЛИЗ НАИБОЛЕЕ ПЕРСПЕКТИВНЫХ ОТРАСЛЕЙ ДЛЯ М2М, CASE STUDIES

4.1. Использование устройств IoT/M2M на транспорте

4.2. Распределенные системы видеонаблюдения и фото/видео фиксации событий

4.3. Использование устройств IoT/M2M для управления инженерными системами зданий и сооружений («Умный дом», «Интеллектуальное здание»)

4.4. Использование устройств IoT/M2M для осуществления платежей

4.5. Использование устройств и платформ IoT/M2M в промышленности

4.6. Использование устройств и платформ IoT/M2M в сельском хозяйстве

5. ОЦЕНКА ПОТЕНЦИАЛА РЫНКА В ГОССЕКТОРЕ

5.1. Государство как заказчик продуктов IoT/M2M. Перспективные направления развития рынка IoT/M2Mв сегменте B2G

5.1.1. Cистемы обеспечения безопасности

5.1.2. Системы мониторинга и управление транспортной инфраструктурой и транспортными средствами

5.1.3. Системы обеспечения энергетической эффективности и эффективности управления территориями

5.1.4. Развитие социальной сферы

5.2. Государство как регулятор и инициатор развития рынка услуг IoT/M2M. Государственные инициативы как генератор рынка услуг

6. ОСНОВНЫЕ ДРАЙВЕРЫ И СДЕРЖИВАЮЩИЕ ФАКТОРЫ

6.1. Основные драйверы рынка

6.2. Сдерживающие факторы

7. ПЕРСПЕКТИВЫ ВНЕДРЕНИЯ IOT В РОССИИ

7.1. Сроки внедрения

7.2. Технологии LPWAN

7.2.1. Основные технологии LPWAN

7.2.2. Развитие сетей LPWAN в России

7.2.3. Области применения LPWAN

7.2.4. Основные драйверы и барьеры

7.2.5. Прогнозы

ПРИЛОЖЕНИЕ 1. СТОИМОСТЬ И ОСНОВНОЙ ФУНКЦИОНАЛ БОРТОВОГО ОБОРУДОВАНИЯ ГЛОНАСС/GPS ДЛЯ УПРАВЛЕНИЯ АВТОПАРКОМ, ПРЕДСТАВЛЕННОГО НА РОССИЙСКОМ РЫНКЕ (ВЫБОРОЧНО)

ПРИЛОЖЕНИЕ 2. ОПТОВЫЕ ЦЕНЫ НА OBD-ДОНГЛЫ КОМПАНИИ NYITECH (КИТАЙ)

ПРИЛОЖЕНИЕ 3. ОСНОВНЫЕ IOT/M2M ПРОДУКТЫ И ТАРИФЫ ОПЕРАТОРОВ СВЯЗИ

ПРИЛОЖЕНИЕ 4. СТОИМОСТЬ ИНТЕЛЛЕКТУАЛЬНЫХ СЧЕТЧИКОВ ЭЛЕКТРОЭНЕРГИИ СО ВСТРОЕННЫМ МОДЕМОМ GSM

ПРИЛОЖЕНИЕ 5. СТОИМОСТЬ ИНТЕЛЛЕКТУАЛЬНЫХ СЧЕТЧИКОВ ЭЛЕКТРОЭНЕРГИИ СО ВСТРОЕННЫМ МОДУЛЕМ LPWAN

ПРИЛОЖЕНИЕ 6. КРУПНЫЕ КОНТРАКТЫ ГОСУДАРСТВЕННЫХ ЗАКАЗЧИКОВ (ВЫБОРОЧНО) В 2016-2020 ГГ.

Список рисунков

Рис. 1. Количество SIM-карт M2M в России, 2015-2025 гг.

Рис. 2. Оценка количества подключенных к WAN* устройств IoT/M2M в России, факт за 2015-2019 гг. и прогноз на 2020-2025 гг., тыс. штук

Рис. 3. Оценка общего объема и структуры рынка решений IoT/М2М в 2019 и 2025 гг. по основным статьям затрат

Рис. 4. Оценка структуры выручки операторов связи от подключения устройств IoT/M2M (включая носимые устройства) в разрезе технологий подключения, факт за 2019 год и прогноз на 2025 г., в млн руб. и %

Рис. 5. Оценка долей основных технологий подключения в общем количестве подключений IoT/M2M, факт за 2019 год и прогноз на 2025 г., в тыс. подключений и %

Рис. 6. Оценка структуры выручки операторов связи от подключения устройств IoT/M2M в разрезе видов применения устройств, факт за 2019 год и прогноз на 2025 г., в млн руб. и %

Рис. 7. Роль IIoT-платформ и приложений в решении задачи сквозной оптимизации цепочки создания добавленной стоимости кибер-физических систем

Рис. 8. Объем, динамика и отраслевая структура глобального рынка облачных индустриальных IoT-платформ и приложений, факт за 2014-2019 гг. и прогноз на 2020-2022 гг., млн долл.

Рис. 9. Объем, динамика и структура глобального рынка облачных индустриальных IoT-платформ и приложений в разрезе видов платформ (базовые и прикладные), факт за 2015-2019 гг. и прогноз на 2020-2022 гг., млн долл.

Рис. 10. Объем, динамика и отраслевая структура российского рынка облачных индустриальных IoT-платформ и приложений, факт 2019 г., прогноз на 2025 г., млн руб.

Рис. 11. Изменение принципов управления предприятием и облика бизнес-приложений

Рис. 12. Изменение Количественная оценка потребности в граничных вычислениях, зеттабайт в год, 2016-2021 гг.

Рис. 13. Оценка структуры продаж аппаратно-программных комплексов для хранения, обработки и визуализации машинных данных по видам применения, факт за 2019 год и прогноз на 2025 г., в млн руб. и %

Рис. 14. Оценка структуры продаж коммуникационных модулей для подключения объектов телеметрии к WAN по видам применения, факт за 2019 г. и прогноз на 2025 г.

Рис. 15. Оценка структуры выручки от услуг системной интеграции и техподдержки распределенных систем телеметрии по видам применения, факт за 2019 г. и прогноз на 2025 г., в млн руб. и %

Рис. 16. Оценка структуры рынка распределенных систем IoT/M2M в России по видам применения, факт за 2019 г. и прогноз на 2025 г., в млн руб. и %

Рис. 17. Оценка объема и структуры рынка распределенных систем телеметрии транспортных средств и дорожной инфраструктуры, факт за 2019 г. и прогноз на 2025 г., в млн руб. и %

Рис. 18. Оценка объема и структуры рынка распределенных систем видеонаблюдения и фото/видео фиксации событий, Россия, факт за 2019 г., прогноз на 2025 г.

Рис. 19. Объем и структура рынка услуг видеонаблюдения (WAN-подключение камер, сервисы хранения и обработки данных), факт за 2019 г., прогноз на 2025 г., млн руб.

Рис. 20. Оценка объема и структуры рынка распределенных систем учета потребления ресурсов, факт за 2019 г. и прогноз на 2025 г., в млн руб. и %

Рис. 21. Оценка объема и структуры рынка распределенных систем пультовой охраны (охранно-пожарной сигнализации) и распределенных систем управления инженерным оборудованием, факт за 2019 г. и прогноз на 2025 г. , в млн руб. и %

Рис. 22. Выручка от услуг автоматического сбора юридически значимых фискальных данных с кассовых аппаратов (включая маркированные товары) операторами фискальных данных («ОФД»), факт за 2016- 2019 гг., прогноз на 2020-2025 гг., млн руб.

Рис. 23. Трехуровневая референсная архитектура Индустриального Интернета Вещей

Рис. 24. Оценка объема и структуры рынка облачных систем мониторинга и управления промышленным оборудованием, факт за 2019 г. и прогноз на 2025 г. , в млн руб. и %

Рис. 25. Оценка объема и структуры рынка облачных систем мониторинга и управления сельскохозяйственным оборудованием, факт за 2019 г. и прогноз на 2025 г. , в млн руб. и %

Рис. 26 Бюджет федеральных проектов национальной программы Цифровая экономика РФ Рис. 27 Потенциал развития ГАИС «ЭРА-ГЛОНАСС»

Рис. 28 Итоги реализации проекта «Платон» (по состоянию на 15.06.2020) Рис. 29 Этапы внедрения онлайн-касс

Рис. 30 Статистика внедрения ГИС ЖКХ

Рис. 31. Дорожная карта проекта «Энерджинет»

Рис. 32. Классификация основных беспроводных технологий для IoT Рис. 33. Количество чипсетов, поддерживающих 3GPP IoT стандарты Рис. 34. Устройства Cat-NB1, Cat-NB2 и Cat-M1

Рис. 35. Количество (млрд шт.) и доля (%) беспроводных устройств или подключений IoT в разрезе технологий, 2018-2023 гг.

Рис. 36. Рынок подключенных IoT-устройств, 2019-2030 гг.

Список таблиц

Таблица 1. Кол-во подключенных* устройств M2M/IoT в России (проводные и беспроводные технологии подключения), тыс.

Таблица 2. Разница в размере платежа за использование функций индустриальных платформ в разрезе видов платформ и сфер их применения

Таблица 3. Основные различия автоматизации предприятия с иерархической моделью управления (телеметрия, АСУТП, АСУП) и автоматизации цифрового предприятия с плоской системой управления (цифровизация на принципах IoT)

Таблица 4. Установленные и подключенные к WAN транспортные средства и объекты транспортной инфраструктуры в России, тыс. штук, факт за 2018-2020 гг., прогноз на 2020-2025 гг.

Таблица 5. Аналитико-транзакционные облачные IoT-платформы и приложения развиваемые автопроизводителями и поставщиками автокомпонент

Таблица 6. Установленные и подключенные к WAN камеры видеонаблюдения и фото/видео фиксации событий, тыс. штук, факт за 2018-2019 гг., прогноз на 2020-2025 гг.

Таблица 7. Установленные и подключенные к WAN устройства IoT/M2M контроля потребления ресурсов, тыс. штук, факт за 2018-2019 гг., прогноз на 2020-2025 гг.

Таблица 8. Установленные и подключенные к WAN контроллеры охранно-пожарной сигнализации, инженерных систем и подключенная бытовая техника, тыс. штук, факт за 2018-2019 гг., прогноз на 2020- 2025 гг.

Таблица 9. Установленные и подключенные устройства IoT/M2M, используемые для осуществления платежей и банковских транзакций, тыс. штук, факт за 2018-2019 гг., прогноз на 2020-2025 гг.

Таблица 10. Установленные и подключенные устройства IoT/M2M, используемые для мониторинга и управления станками и другими видами промышленного оборудования, тыс. штук, факт за 2018-2019 гг., прогноз на 2020-2025 гг.

Таблица 11. Установленные и подключенные устройства IoT/M2M, используемые для мониторинга и управления сельскохозяйственным оборудованием, тыс. штук, факт за 2018-2019 гг., прогноз на 2020- 2025 гг.

Таблица 12. Основные технологии узкополосных беспроводных сетей связи IoT в полосах радиочастот, используемых в упрощенном порядке

Таблица 13. Состояние развития сетей NB-IoT и LTE-M в мире, апрель 2020 г.