Рынок коммутаторов и маршрутизаторов в России и в мире, 2019-2030 гг. Итоги 2023 г.

Исследование, проведенное J’son & Partners Consulting, посвящено анализу развития российского рынка сетевого коммутационного оборудования операторского и корпоративного класса, включая коммутаторы и маршрутизаторы, применяемые в сетях передачи данных и системах промышленной автоматизации.

Результаты исследования охватывают временной период с 2019 по 2023 годы и содержат анализ рыночных перспектив до 2034 года.

В исследовании не рассматривалось оборудование стоимостью до 5 тыс. руб. (По сложившейся методологии J’son & Partners Consulting не относит такое оборудование к операторскому и/или промышленному сетевому сегменту).

В Отчете дана оценка и прогноз рынка сетевого телекоммуникационного оборудования в мире и в России, оценка и прогноз рынка коммутаторов и маршрутизаторов, оценена доля отечественного производства и импорта, представлена структура рынка коммутаторов по скоростям передачи данных (по скоростям портов), дано описание технологических тенденций и драйверов развития рынка, перечислены основные производители коммутаторов в России (в том числе входящие в реестре РЭП Минпромторга РФ), рассмотрены сетевые протоколы передачи данных, дорожная карта развития технологий Fiber Channel, InfinfBand, Ethernet и применяемых интерфейсов, а также представлено много другой дополнительной информации, характеризующей особенности развития рынка.

Методология основана на собственных исследованиях российского рынка сетевого телекоммуникационного и ИТ оборудования, технико-экономическом анализе состояния и производственного опыта отечественных производителей оборудования для сетей передачи данных, анализа данных государственных и коммерческих закупок оборудования, углубленного анализа импорта. Оценки и прогнозы построены с учетом статистических индикаторов развития экономики и информационных технологий в РФ, государственных программ и инициатив, международных трендов и технологических особенностей развития исследуемого рынка

Резюме: ключевые выводы исследования

По данным мировых аналитических агентств, объем рынка телекоммуникационного оборудования в мире в 2022 году оценивался порядка 700 млрд долл. США. К 2030 году прогнозируется его стабильный рост.

Мировой рынок телекоммуникационных услуг (доходы отрасли от услуг связи) к 2028 году вырастет до 1,5 трлн долларов США.

Глобальный рынок сетевого телекоммуникационного оборудования (6 сегментов) в 2022 году составил порядка 100 млрд долл. США и по предварительным оценкам увеличился на 1% в 2023 году.

Более 80% глобального рынка телекоммуникационного оборудования составляют доходы 7 (семи) крупнейших производителей, включая Huawei, Nokia, Ericsson, ZTE, Cisco, Samsung и Ciena. Их выручка остается стабильной на протяжении более 5 лет.

Консенсус-оценка текущего объема рынка коммутаторов и маршрутизаторов в мире с учетом различных типов протоколов находится в диапазоне 50-70 млрд. долларов США. К 2030 году ожидается рост.

Глобальный рынок коммутаторов для ЦОД рос опережающими темпами и составил порядка 40% всего рынка в 2022-2023 годах. Аналогичные оценки соответствуют российскому рынку. В высокоскоростных сегментах рынка коммутаторов рост обеспечивался благодаря гиперскейлерам и облачным провайдерам, наращивающим емкость сети дата-центров.

По оценкам J’son & Partners Consulting, общий рынок коммуникационного оборудования в России в стоимостном выражении вырос в 2019 – 2023 годах с 634 до 784 млрд руб. (выручка всех компаний, занятых производством в этой области различных видов телеком оборудования), в том числе:

Импорт упал с 583 до 562 млрд руб.

Отечественное производство выросло в три раза с 76 до 236 млрд руб.

Доля отечественных производителей в общем рынке увеличилась с 12,0% до 30%.

По оценкам J’son & Partners Consulting, российский рынок коммутаторов и маршрутизаторов в 2019 году оценивался в 58,5 млрд рублей.

Доля импортного оборудования сократилась на 38% с 2019 года по 2023 год. Консультанты ожидают дальнейшее сокращение импорта коммутаторов и маршрутизаторов к 2030 году.

Наиболее высокими темпами растет сегмент российского оборудования, что оказало положительное влияние на размер рынка в денежном выражении, несмотря на сокращение в 2022 году объема импортных поставок как в деньгах, так и в штуках. За период с 2019 по 2023 годы, производство отечественного оборудования в стоимостном выражении увеличилось в 3,7 раза. Ожидается дальнейший рост доли российского оборудования.

В натуральном выражении рост импорта не такой заметный: в количестве ввезенного оборудования в 2023 году он ниже показателей 2021 года, и объем ввезенного оборудования не восстановится вплоть до 2030 года. Что означает, что рост импорта произошел главным образом за счет роста цен.

Непрерывный рост российского производства обусловлен развитием производственных компетенций и углублением локализации продукции, укреплением рыночной доли российских игроков, масштабированием их бизнеса, благоприятствующим регуляторным режимом в отношении российских производителей, санкционным давлением и уходом зарубежных вендоров, освоением производства оборудования высокой технической сложности.

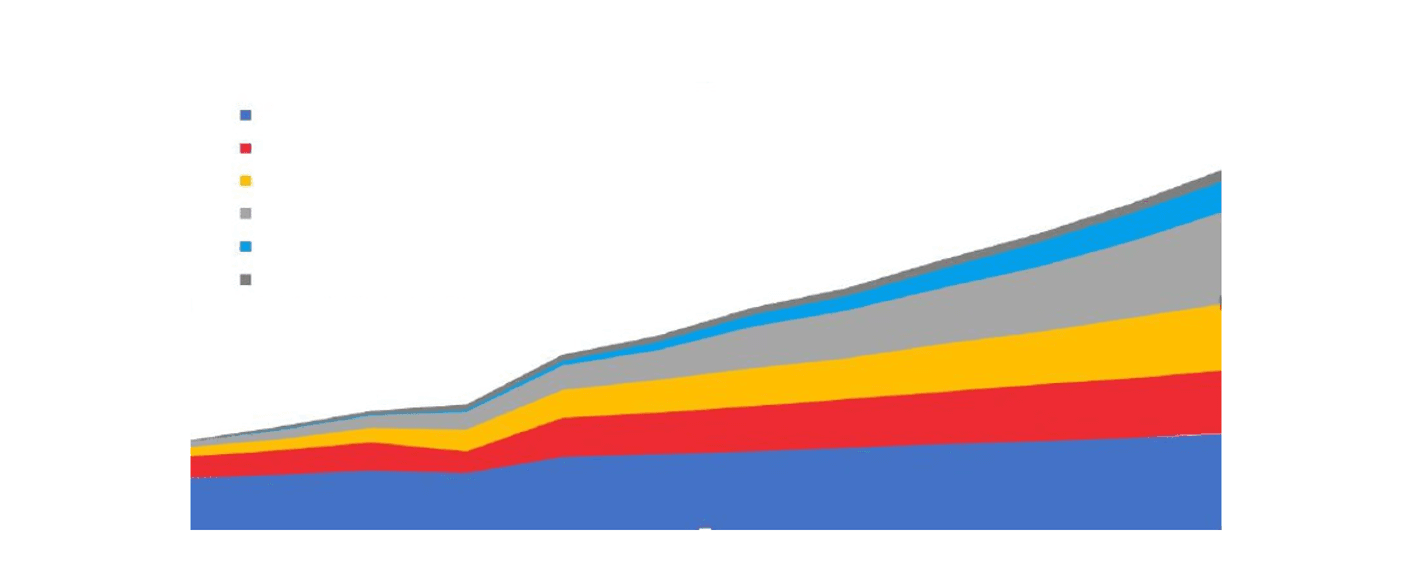

По оценкам J’son & Partners Consulting, структура продаж коммутаторов и маршрутизаторов в России в целом повторяет мировые тенденции:

- Происходит постепенный переход на более высокоскоростные технологии: 1G ->10G; 10/25G->100G; 100G->200/400G и выше.

- За период с 2019 по 2030 годы самый высокий среднегодовой рост прогнозируется в сегментах 200/400 Гб/с и 100 Гб/с.

- Доля низкоскоростных коммутаторов (1-10G), как и в мире занимает большую часть российского рынка (83% в 2019 году и сократится до 45% к 2030 году).

- Рынок высокоскоростных коммутаторов (25 Гб/с и выше) также, как и в мире диктуется потребностями ЦОД и телекоммуникационных операторов. В 2019 году доля этого сегмента составляла 15 и к 2030 году составит более половины рынка в стоимостном выражении.

- Из-за «санкционной геополитической инфляции» рынок в России растет в деньгах быстрее, чем в штуках;

- Сегмент коммутаторов 100 Гб/с и выше, по оценкам J’son & Partners Consulting, обладает большим потенциалом к росту (до 40% к 2030 году). Основные потребители – ЦОД, телеком, контент-провайдеры, финансовый сектор. В России есть отечественные производители, работающие в этом высокотехнологичном сегменте, обладающие компетенциями в производстве коммутаторов уровня ядра.

- Рост требований к производительности ЦОД и потребности в высоконагруженных ЦОД заставляет производителей оборудования и владельцев ЦОД внедрять новые и специфические технологии сетевых протоколов передачи данных.

- Развиваются коммутаторы, работающие на скоростях 16, 32, 64 Г/с. Доля сегмента Fiber Channel (16/32/64/.. Гб/с) составит 3% рынка к 2030 году.

- Скорости 40 Гб/с НЕ являются популярными, компании проскакивают этот диапазон и переходят сразу на 100 Гб/с после комплексирования 25 Гб/с x 4.

Рост скоростей, доступных в сетевых интерфейсах коммутаторов, описанный выше, требует увеличения коммутационной мощности коммутаторов. Уже доступные коммерчески интерфейсные порты 800 Гбит/с и перспективные 1,6 и 3,2 Гбит/с требуют соразмерных коммутационных мощностей от ядра коммутатора - специализированной заказной микросхемы (Application Specific Integration Circuit, ASIC).

По данным экспертов, больше половины коммутаторов в мире (70% производителей) используют коммерческие ASIC, разрабатываемые либо другими фирмами (чужого производства), либо ими самими, с доступом для других производителей.

Некоторые известные производители коммутаторов, такие как Cisco и Juniper Networks, имеют собственные подразделения по разработке специализированных чипов для своих коммутаторов и коммутационных матриц.

При этом ASIC c коммутационной мощностью 51,2 Тбит/с уже анонсированы компаниями Broadcom, Cisco и Marvell.

Дальнейший рост коммутационной мощности ASIC непосредственно увязан с использованием более точных технологических процессов создания микросхем.Также коммутаторы могут обладать дополнительными программными возможностями (такими как дополнительные протоколы), если на PCBA присутствуют FPGA (Field-Programmable Gate Array или ПЛИС - программируемая логическая интегральная схема).

- Поэтому производители коммутаторов могут использовать в своих продуктах как ASIC, так и ПЛИС.

- Некоторые производители коммутаторов, использующие ПЛИС: Cisco, Juniper Networks и Arista Networks.

- Некоторые производители коммутаторов, использующие ASIC: Broadcom, Mellanox (приобретен компанией NVIDIA).

На российском рынке действуют драйверы, присущие глобальному рынку коммутационного оборудования, а также ряд специфических драйверов, создающих «окно возможностей» для российских производителей коммутаторов и маршрутизаторов:

- Стабильный рост российского рынка в стоимостных показателях, несмотря на санкции.

- Технологические и рыночные тенденции, рост рынка телекоммуникационного оборудования и услуг в соответствии с мировыми трендами.

- Требования к расширению пропускной способности с учетом роста трафика и скоростей со стороны потребителей.

- Рост доли коммутаторов и маршрутизаторов со скоростями соединения 25, 100 Гбит/с и выше в российских ЦОД.

- Развитие новых ЦОД.

- Замена импортного оборудования на российское с учетом технологического цикла выбытия и окончания срока службы оборудования.

- Более агрессивный рост оборудования российского происхождения.

- Исполнение требований регулятора по использованию преимущественно отечественного ПО, ПАК, ЭКБ, телекоммуникационного оборудования российского происхождения в регулируемых рынках (отраслях) и ОГВ.

- И другие тенденции и драйверы перечислены в Полной версии Отчета

Российская промышленная политика направлена на максимальное благоприятствование развитию внутреннего рынка телекоммуникационного и промышленного оборудования на базе российской электроники. Данный тренд с высокой вероятностью сохранится до 2030 года, что делает возможным построение долгосрочных планов развития с опорой на ожидания государственной поддержки.

Предпринимаемые меры на самом высшем государственном уровне позволят укрепить финансовую стабильность отрасли радиоэлектроники и ускорить создание новых собственных высокотехнологичных производств в стратегически важном секторе телекоммуникационной инфраструктуры.

Рисунок из раздела 7.3. Оценка российского рынка коммутаторов и маршрутизаторов по скоростям передачи

Рис. 1. Структура российского рынка коммутаторов и маршрутизаторов по скоростям передачи данных (по скоростям портов)

Источник: J’son and Partners

Фрагменты из Полной версии Аналитического Отчета

Раздел 5.5.5. ASIC vs FPGA в разработке коммутирующего оборудования

1. Коммутаторы с ASIC

ASIC - это интегральная схема для конкретного приложения. Это чип с очень узким спектром использования, ориентированный на одно приложение. Это аппаратное обеспечение резко контрастирует с CPU (центральным процессором) или GPU (графическим процессором), которые отвечают за уровни общего контроля и управления устройством. Это означает, что ASIC-модули не предназначены для общего использования, а создаются в соответствии с конкретной спецификацией для определенного продукта.

Многие чипы квалифицируются как ASIC, потому что они специфичны для конкретного приложения. Процессоры общего назначения не являются специфичными для конкретного приложения (они предназначены для запуска любого программного обеспечения, совместимого с их общим дизайном), поэтому они не являются ASIC. Коммутационные процессоры или другие микросхемы, специфичные для сетевого интерфейса, считаются ASIC, поскольку по своей конструкции и функциям они специфичны для конкретного приложения, их нельзя повторно использовать для других целей, кроме тех сетевых функций, для выполнения которых они предназначены.

ASIC в сетевом оборудовании – чип, специально созданный для пересылки пакетов, который отвечает за их коммутацию и маршрутизацию, а также является первым уровнем защиты (в виде брандмауэра без сохранения состояния). Из-за самой природы высокоскоростного переключения пакетов, быстрый доступ к памяти является первоочередной задачей. Большинство ASIC используют специальный тип памяти, называемый TCAM (Ternary Content-Addressable Memory). Эта память используется для хранения всех видов справочных таблиц. Это могут быть таблицы пересылки (куда направляется этот пакет), таблицы ACL (Access Control List - список контроля доступа, разрешен ли этот пакет) или таблицы CoS (Class of Service - класс обслуживания или какой приоритет должен быть присвоен этому пакету).

Основным преимуществом ASIC является высокая эффективность. Чем сложнее аппаратное обеспечение, тем больше ему требуется охлаждения и энергопотребления. Поскольку ASIC содержат только аппаратные компоненты, необходимые для конкретных функций, их общий размер и требования к питанию сильно сокращаются. Это положительно сказывается на общем физическом размере сети (устройства не обязательно должны быть громоздкими, чтобы обеспечить достаточное охлаждение) и позволяет снизить энергопотребление ЦОД.

Уменьшение сложности аппаратного обеспечения также снижает частоту отказов в производственном процессе и упрощает производство.

Недостатком является то, что потребителям постоянно требуется добавлять новые функции в аппаратное обеспечение, и при добавлении новой технологии или спецификации в устройство, чипы, изготовленные без использования этой технологии, не смогут ее поддерживать (требуется заново пройти весь производственный цикл изготовления ASIC).

С другой стороны, ASIC оптимально подходит для сетевого оборудования, так как сетевая индустрия развивается медленно и требуется значительное время, прежде чем появляются кардинально новые технологии на рынке (как можно видеть на примере IPv6, реализаций MPLS, доступности xDSL, ...). Это означает, что чипы не требуется обновлять ежегодно, жизненный цикл может быть более длинным. Например, Broadcom потребовалось два года, чтобы перейти с Tomahawk 3 на Tomahawk 4, но в ходе этого процесса они удвоили пропускную способность.

Четыре важных отличительных свойства ASIC:

пропускная способность (сколько бит может пропустить ASIC),

размер буфера (сколько бит ASIC может сохранить в памяти в случае нехватки ресурсов),

программируемость (насколько это просто для стороннего программиста),

набор функций (сколько продвинутых функций за пределами маршрутизации / коммутации может выполнять ASIC).

Раздел 9.3. Ужесточение требований законодательства по ограничению применения зарубежного оборудования и электроники

Более подробная информация представлена в Полной версии Аналитического Отчета.

Развитие рынка телекоммуникаций и производство телекоммуникационного оборудования (ТКО) в России в перспективе до 2030 года неразрывно связано с проведением государственной промышленной политики. До недавнего времени национальная телекоммуникационная инфраструктура, являющаяся одной из стратегически важных компонент системы обеспечения государственной безопасности, была фактически монополизирована зарубежными производителями и поставщиками телекоммуникационного оборудования.

Из недавних принятых стратегических документов следует, что как минимум до 2030 года развитие отечественного ТКО будет приоритетной задачей для государства. Импортозамещение продукции рассматривается как один из основных механизмов достижения целей.

Ужесточение регуляторных требований стало перспективным драйвером развития рынка для развития отечественных производителей, ограничивая доступ к рынку иностранным вендорам.

Для понимания дальнейших тенденций на рынке импортозамещения телекоммуникационного и промышленного оборудования и электроники необходимо рассматривать все уровни разработки и использования данного оборудования, начиная от компонентов, конечного оборудования и заканчивая тенденциями на рынке связи. Тенденции в каждом из этих отдельных сегментов оказывают значительное влияние друг на друга как в прямом, так и в обратном направлении. Изменения в компонентной базе приводят к внедрению оборудования с новыми техническими возможностями. И наоборот, требования к качеству оказываемых услуг в телекоммуникационном секторе требует от разработчиков компонентов учитывать их в своих новых решениях.

В 2023 году были ужесточены критерии допуска электроники при проведении госзакупок с целью предоставления преимуществ производителям электроники на российской элементной базе. При проведении государственных закупок будет действовать трёхуровневый механизм допуска электроники4.

Наивысший приоритет получит российская техника, работающая на российских процессорах. Она будет классифицироваться как продукция «первого уровня» и иметь соответствующую отметку в реестре Минпромторга. Если на российской технике установлены компоненты иностранного производства, то она будет считаться продукцией «второго уровня» и станет закупаться только в случае отсутствия предложений по продукции «первого уровня». Полностью иностранная техника определена как продукция «третьего уровня». Предложения о таких поставках будут рассматриваться в последнюю очередь.

Важнейшим фактором спроса на телеком, компьютерное, ИКТ-оборудование российского производства, в том числе промышленного назначения, являются квоты на государственные закупки оборудования, внесенного в Единый реестр радиоэлектронной продукции Министерства промышленности и торговли РФ, обязывающие государственных заказчиков закупать российское оборудование в объеме, выраженном как доля от их годовой потребности в продукции.

Детальные результаты исследования представлены в Полной версии Отчета

Аналитический Отчет «Рынок коммутаторов и маршрутизаторов в России и в мире, 2019-2030 гг. Итоги 2023 г.»

Содержание

- Резюме

- Обзор глобального рынка телекоммуникационного оборудования

2.1. Цифровизация отраслей, непрерывный рост трафика и пропускной способности

2.2. Оценка мирового рынка телекоммуникационных услуг

2.3. Оценка мирового рынка телекоммуникационного оборудования

2.4. Оценка мирового рынка сетевого телекоммуникационного оборудования

2.5. Крупнейшие мировые производители телекоммуникационного оборудования (ТКО) - Глобальный рынок коммутационного оборудования (коммутаторы и маршрутизаторы)

3.1. Классификация и структура рынка коммутационного оборудования

3.1.1. По типу оборудования

3.1.2. По категориям оборудования (коммутаторы и маршрутизаторы)

3.1.3. По назначению

3.1.4. По используемому стандарту передачи данных

3.1.5. По конструкции

3.1.6. По скорости портов

3.1.7. По коммутационной производительности

3.1.8. По используемым интерфейсам

3.1.9. По технологии коммутации

3.1.10. По конфигурации

3.1.11. По клиентскому профилю

3.1.12. По географии

3.2. Оценка мирового рынка коммутаторов и маршрутизаторов и прогнозы его развития

3.3. Оценка мирового рынка коммутаторов в корпоративном и ЦОД-сегменте

3.4. Структура продаж мирового рынка коммутаторов по скоростям соединения портов

3.5. Структура рынка по производителям

3.6. Структура рынка по конфигурации и конструкции оборудования

- Технологические и рыночные тенденции развития рынка коммутаторов и маршрутизаторов в мире

4.1. Ключевые тенденции развития рынка сетевого ИКТ-оборудования

Другие технологические тенденции в разработке коммутаторов:

4.2. Технологические тенденции развития ЦОД

4.3. Технологические аспекты сетевых протоколов передачи данных

4.4. Физические пределы увеличения скоростей и полосы пропускания

4.5. Развитие технологий передачи данных на уровне физической среды

4.5.1. Развитие технологий трансиверов для коммутационного оборудования

4.5.2. Развитие технологий передачи данных по каналам связи

4.5.3. Развитие коммутационной мощности и скоростных характеристик портов коммутаторов. Производители и семейства ASIC

4.5.4. Особенности ценообразования коммутаторов в мире в зависимости от уровня сложности коммутатора, типа коммутационной матрицы и количества портов

4.5.5. ASIC vs FPGA в разработке коммутирующего оборудования

4.5.6. Интеграция оптических и электронных технологий коммутации

- Российский рынок телекоммуникационного оборудования

5.1. Понятия и определение телекоммуникационного оборудования

5.2. Подходы к оценке российского рынка телекоммуникационного оборудования

5.3. Тенденции российского рынка коммуникационного оборудования

5.4. Оценка российского рынка телекоммуникационного оборудования (ТКО)

5.5. Драйверы развития рынка телекоммуникационного оборудования в России

5.5.1. Российский рынок услуг связи (телекоммуникационных услуг)

5.5.2. Динамика трафика пользователей фиксированного и мобильного ШПД в 2010–2023 годах

5.5.3. Другие индикаторы рынка

5.6. Динамика развития инфраструктуры ЦОД в России как ключевого потребителя высокоскоростного коммутационного оборудования

5.7. Внедрение сетей связи следующего поколения

5.7.1. Дорожная карта («ДК») «Современные и перспективные сети мобильной связи»

5.7.2. Изменения в течение 2023 года

5.7.3. Стратегия развития отрасли связи до 2035 года в части оборудования для сетей мобильной связи и БС нового поколения

5.7.4. Этапы реализации Стратегии развития отрасли связи до 2035 года

5.7.5. Целевые значения показателей

5.7.6. Регуляторика

5.7.7. Частотное планирование

5.7.8. Основные драйверы рынка базовых станций в России (БС)

5.7.9. Базовые станции LTE и 5G/6G (учитывая, что с 2026 года операторы должны использовать только российские базовые станции)

5.7.10. Ключевые фактор успеха и конкурентные преимущества

5.7.11. Потребности и проблемы

5.7.12. Критические компетенции

5.7.13. Замечание в отношении использования иностранных решений

5.8. Российский рынок приемо-передающего WDM-оборудования

- Российский рынок коммутаторов и маршрутизаторов, 2019-2030 гг.

6.1. Оценка российского рынка коммутаторов и маршрутизаторов

6.2. Российский рынок промышленных коммутаторов и маршрутизаторов

6.2.1. Основные характеристики промышленных коммутаторов

6.2.2. Российские производители и импорт промышленных коммутаторов и маршрутизаторов

6.2.3. Оценка рынка промышленных коммутаторов и маршрутизаторов

6.3. Оценка российского рынка коммутаторов и маршрутизаторов по скоростям передачи

6.4. Российские производители коммутаторов и маршрутизаторов

6.5. Импорт коммутаторов и маршрутизаторов: крупнейшие зарубежные производители и покупатели/контрактодержатели

6.6. Анализ средней стоимости коммутаторов и маршрутизаторов

6.7. Ключевые сегменты потребителей коммутаторов и маршрутизаторов в 2023 году

6.7.1. Операторы ЦОД

6.7.1. Операторы связи

6.7.2. Федеральные и региональные органы власти, государственные организации

6.7.3. Крупные корпоративные клиенты, в том числе промышленные компании

- Вызовы, барьеры, стратегические задачи развития российского рынка коммуникационного оборудования

- Угрозы российского рынка и меры государственной поддержки, стимулирования отечественных производителей, последовательно проводимой политика импортозамещения

8.1. Угрозы для российского рынка

8.2. Санкции и уход с российского рынка мировых вендоров

8.3. Ужесточение требований законодательства по ограничению применения зарубежного оборудования, ЭКБ и ПО

8.4. Влияние государственного регулирования на развитие рынка сетевого телекоммуникационного и промышленного оборудования и ЭКБ - Методология

- Приложения

10.1. Глоссарий терминов

10.2. Краткие профайлы основных производителей коммутаторов и маршрутизаторов, в т. ч. промышленных коммутаторов и маршрутизаторов

10.2.1. БИФОРКОМ ТЕК

10.2.2. Ф-ПЛЮС

10.2.3. YADRO

10.2.4. ЭЛТЕКС

10.2.5. АКВАРИУС

10.2.6. ВЕКТОР-Т

10.2.7. ДЕПО ЭЛЕКТРОНИКС

10.2.8. БУЛАТ

10.2.9. КРАФТВЭЙ КОРПОРЭЙШН ПЛС

10.2.10. ИНФОРМТЕХНИКА И СВЯЗЬ

10.2.11. СУПЕРТЕЛ

10.2.12. КОНТИНЕНТ

10.2.13. РДП.РУ

10.2.14. КЬЮТЭК

10.2.15. НТЦ РОТЕК

10.2.16. МОРИОН

10.2.17. ПИЭЛСИ ТЕХНОЛОДЖИ

10.2.18. КОМПАНИЯ ДЭП

10.2.19. 2TEST

10.2.20. ЦИФРОВЫЕ РЕШЕНИЯ

10.2.21. Т-КОМ

10.2.22. ПОЛИГОН

10.2.23. ТРЭИ

10.2.24. ЗЕЛАКС

10.2.25. МАЯК

10.2.26. РУСЬТЕЛЕТЕХ

10.2.27. РЭКО-ВЕК

10.2.28. НПО ТЕЛЕКОМ

10.2.29. СИГНАЛТЕК

10.2.30. СПЕЦСТРОЙ-СВЯЗЬ

10.2.31. АНГСТРЕМ-ТЕЛЕКОМ

10.2.32. НАГТЕХ

10.2.33. АЛС И ТЕК

10.2.34. ПЛК СИСТЕМЫ

10.2.35. НАТЕКС

10.2.36. СИМАНИТРОН

10.2.37. ДАТАТЕЛ

10.2.38. ЭH–ЭC–ДЖИ

10.2.39. МЕТАСЕТИ

10.2.40. ВОЕНТЕЛЕКОМ

10.2.41. ФОРТ-ТЕЛЕКОМ

10.2.42. INCARNET

10.2.43. РОССМА

10.2.44. НПП ИСТОК

10.2.45. ИСТ

10.2.46. НАГ

10.2.47. РТ-ИНФОРМАЦИОННАЯ БЕЗОПАСНОСТЬ

10.2.48. Стандар Телеком

10.2.49. ТД В1 Электроникс (OSNOVO)

10.2.50. ЭКСАРА

10.2.51. СТЭЗ

10.2.52. ФОРТ-ТЕЛЕКОМ

10.2.53. МИКРОЛИНК-СВЯЗЬ

10.2.54. ЭЗАН

10.3. Коммутаторы и маршрутизаторы, включенные в Реестр российской радиоэлектронной продукции (выдержки из Реестра по состоянию на 12.02.2024)

Список рисунков

Рис. 1. Глобальный международный интернет-трафик, 2019-2023 гг., Тбит/с

Рис. 2. Прогноз международной задействованной (используемой) емкости в 2020–2026 годах, Пбит/с (1 Пбит/с = 1 000 Тбит/с)

Рис. 3. Структура спроса на глобальную магистральную емкость по типу потребителей: телекоммуникационные провайдеры, контент-провайдеры, другие, % доли используемой емкости

Рис. 4. Количество абонентов сотовой связи, мобильного и фиксированного широкополосного доступа на 100 жителей по всему миру, 2005-2023 гг.

Рис. 5. Индикаторы развития мобильного и фиксированного широкополосного доступа (ШПД) в мире, экзабайт, 2019-2022 гг.

Рис. 6. Покрытие мобильными сетями населения в разбивке по типу мобильной сети (2015-2023 гг.)

Рис. 7. Глобальный рынок телекоммуникационных услуг, 2017-2028 гг., трлн долларов США

Рис. 8. Глобальный рынок телекоммуникационного оборудования (ТКО), 2021-2030 гг., млрд долл. США

Рис. 9. Мировой рынок сетевого телекоммуникационного оборудования, 2021-2023 гг., млрд долларов США

Рис. 10. Доли рынка ТОП-7 крупнейших мировых производителей ТКО*, 2019-2022 гг., % (сверху). Доли рынка ТОП-7 производителей в 2023 г., % (снизу)**

Рис. 11. Структура рынка коммутационного оборудования

Рис. 12. ТОП-100 Суперкомпьютерных кластеров: структура сетевых технологий

Рис. 13. Дорожная карта развития технологий Fiber Channel

Рис. 14. Дорожная карта стандарта InfinfBand

Рис. 15. ТОП-100 Суперкомпьютерных кластеров: структура сетевых технологий

Рис. 16. Дорожная карта Ethernet 2024: применяемые интерфейсы

Рис. 17. Текущие оценки объема мирового рынка коммутационного оборудования и темпов его роста

Рис. 18. Продажи Ethernet коммутаторов (желтым) и маршрутизаторов (серым) в мире, 2013-2023 гг.

Рис. 19. Мировой рынок коммутаторов и маршрутизаторов, 2022–2032 гг., млрд долл. СШ

Рис. 20. Текущие оценки объема мирового рынка коммутаторов для ЦОД и темпов его роста

Рис. 21. Структура мирового рынка коммутационного оборудования по назначению, 2022 г.

Рис. 22. Прогноз структуры мирового рынка коммутационного оборудования по типу клиента в 2031 г.

Рис. 23. Выручка Ethernet коммутаторов в сегменте ЦОД (черным) и корпоративном сегменте (желтым) в мире, 2020-2023 гг.

Рис. 24. Рынок Ethernet коммутаторов в сегменте ЦОД и кампусных сетях (корпоративные потребители), 2022-2028 гг., млрд долл. США

Рис. 25. Факторы, стимулирующие переход на более высокие скорости портов

Рис. 26. Драйверы стратегического роста Arista Networks на рынке облачных сетевых технологий, 2023-2027 гг. (TAM 60 млрд долл. США)

Рис. 27. Рынок Ethernet коммутаторов в сегменте ЦОД и кампусных сетях (корпоративные потребители), 2022-2028 гг., млрд долл. США

Рис. 28. Темпы роста отгрузок портов с различной скоростью

Рис. 29. Динамика пропускной способности Ethernet сетей в дата-центрах

Рис. 30. Мировой рынок Ethernet коммутаторов в разбивке по скоростям соединений (портов), 1 кв. 2023 г.

Рис. 31. Крупнейшие по доле рынка производители коммутаторов, 2023 г.

Рис. 32. Доли ТОП 5 глобальных производителей Ethernet-коммутаторов, 2022 г.

Рис. 33. Лидеры рынка Ethernet-коммутаторов в сегменте дата-центров (по количеству высокоскоростных портов)

Рис. 34. Производители с наибольшей долей рынка коммутаторов ЦОД в 2022 и 2023 гг.

Рис. 35. Мировой рынок коммутаторов в разрезе конфигурации в 2022 г.

Рис. 36. Мировой рынок коммутаторов в разрезе конструкции коммутаторов, 2022-2029 г.

Рис. 37. Структура рынка коммутаторов для ЦОД в разрезе используемых технологий, 2021-2032 гг.

Рис. 38. Структура наиболее производительных вычислительных систем по сетевым протоколам, 2021 г.

Рис. 39. Структура рынка коммутаторов для ЦОД в разрезе используемых стандартов передачи данных в 2035 г.

Рис. 40. Структура рынка коммутаторов для ЦОД в разрезе используемых стандартов передачи данных в 2021-2031 гг.

Рис. 41. Структура рынка коммутаторов для ЦОД в разрезе назначения в 2021-2031 гг.

Рис. 42. Дорожная карта развития стандарта Fiber Channel

Рис. 43. Драйверы развития (сверху) и технологические тренды (внизу) ЦОД в мире

Рис. 44. Глобальный трафик ЦОД (ЦОД к пользователю / к ЦОД / интерконнект)

Рис. 45. Мировые тренды в индустрии интерконнекта ЦОД (Data Center Interconnect)

Рис. 46. Поставки ИТ-оборудования в ЦОД крупнейших поставщиков

Рис. 47. Спрос на приложения с ИИ обеспечит двукратный рост мощностей ЦОД

Рис. 48. Структура расходов энергопотребления различными компонентами ЦОД

Рис. 49. Отличия Next-Gen ЦОД от традиционных

Рис. 50. Выручка ТОП-13 мировых поставщиков в ЦОД, 2021-2023 гг. (слева) и выручка от полупроводниковой деятельности трех производителей (справа)

Рис. 51. Cравнение классической технологии доступа к памяти и RDMA

Рис. 52. Cравнение RDMA стеков

Рис. 53. Cравнение RDMA стеков с TCP/IP

Рис. 54. Топологии сетей

Рис. 55. Классическая древовидная сетевая архитектура коммутационного оборудования в компаниях и ЦОД (сверху) и современная сетевая архитектура ЦОД (снизу)

Рис. 56. Примеры топологии коммутационного оборудования в облачных и гиперскейл ЦОД

Рис. 57. Тренды и эволюция в применении подключаемой оптики в ЦОД

Рис. 58. Инвестиции в сетевое оборудование и оптику на примере мировых гиперскейлер

Рис. 59. Структура мирового рынка высокоскоростных коммутаторов ЦОД (100G и выше) в разрезе интерфейсов, 2019-2025 гг.

Рис. 60. Поставки трансиверов в пять крупнейших гиперскейлеров в разрезе скорости интерфейсов в 2016-2026 гг.

Рис. 61. Взаимодействие коммутатора и трансивера

Рис. 62. Коннекторы в модулях стандарта SPF-DD и DSPF

Рис. 63. Габаритные размеры QSFP, OSFP и OSFP-XD

Рис. 64. Семейство модулей CFP

Рис. 65. Схема работы оптического канала на BiDi трансиверах

Рис. 66. Структурная схема трансивера OSFP-XD ZR2

Рис. 67. Структурная схема трансивера OSFP-XD DR16

Рис. 68. Структурная схема трансивера OSFP-XD 2FR4

Рис. 69. Прогноз эволюции коммерческой доступности версий OSFP

Рис. 70. Решение Arista OSFP-LS

Рис. 71. Типовые конфигурации перспективных коммутаторов

Рис. 72. Структура продаж ASIC в мире

Рис. 73. Дорожная карта протокола PCI-Express

Рис. 74. Преимущества коммутаторов Cisco512 Radix 52,1 Тбит/с

Рис. 75. Рост коммутационной мощности коммерчески доступных ASIC в 2008-2025 гг.

Рис. 76. Чипы нового поколения (Barefoot P4 Programmable Ethernet Switch ASIC)

Рис. 77. Внешний вид коммутаторов в зависимости от назначения (применения): коммутатор доступа (сверху) и коммутатор облачного ЦОД (снизу)

Рис. 78. Сравнение удельной стоимости 1 порта коммутатора в зависимости от скорости

Рис. 79. Основные сравнительные характеристики выбора FPGA и ASCI

Рис. 80. Требования к разработке коммутирующего оборудования ЦОД

Рис. 81. Интеграция ASIC и оптического приемопередатчика

Рис. 82. Потребление мощности обычной системой и системой с CPO

Рис. 83. Потребление мощности обычной системой и системами с LPO и CPO

Рис. 84. Классификация телекоммуникационного оборудования

Рис. 85. Пример закупок с названием «Коммутатор» (с описанием, что входит в «комплект» и средней стоимостью)

Рис. 86. Рынок услуг связи (телекоммуникационных услуг) в России, 2019-2030 гг., млрд руб.

Рис. 87. Структура рынка услуг связи в России (телекоммуникационных услуг), %

Рис. 88. Динамика трафика сетей фиксированного доступа в Интернет в России в 2014–2023 годах, ЭБ

Рис. 89. Динамика трафика сетей мобильного доступа в Интернет в России в 2014–2023 годах, ЭБ

Рис. 90. Динамика числа пользователей, фиксированного ШПД в России в 2010–2023 годах, млн пользователей

Рис. 91. Динамика числа пользователей мобильного ШПД в России в 2010–2023 годах, млн пользователей

Рис. 92. Рост количества пользователей фиксированного ШПД в мире в 2019–2027 годах

Рис. 93. Дорожная карта развития новых поколений широкополосного доступа до 2030 го

Рис. 94. Общее количество FTTH пользователей, доля от общего числа ШПД пользователей в 2011–2022 годах

Рис. 95. Динамика российского рынка коммерческих ЦОД по числу стоек в 2011–2023 годах, тыс. шт.

Рис. 96. Региональное распределение рынка коммерческих ЦОД по числу стоек в 2019–2020 годах, % (слева) и Распределение стоек по субъекта РФ (справа)

Рис. 97. Потенциальные локации облачных ЦОД по Национальной программе «Цифровая экономика РФ»

Рис. 98. Оценка структуры вычислительной нагрузки (вверху) и хранимых данных (внизу) в дата-центрах в мире по видам приложений в 2016–2021 годах

Рис. 99. Оценка структуры использования моделей развертывания приложений в дата-центрах в мире по видам приложений, в 2021 году

Рис. 100. Динамика международной емкости России в 2010–2022 годах, Тбит/с

Рис. 101. Динамика средней пропускной способности магистральных и внутризоновых сетей в 2020–2022 годах, Гбит/с

Рис. 102. Российский рынок коммутаторов и маршрутизаторов, 2019-2030 гг., млрд руб.

Рис. 103. Российский рынок коммутаторов и маршрутизаторов, 2019-2030 гг., тыс. шт. руб.

Рис. 104. Российское производство и импорт коммутаторов и маршрутизаторов в 2019-2030 гг., млрд руб.

Рис. 105. Российское производство и импорт коммутаторов и маршрутизаторов, 2019-2030 гг., тыс. шт.

Рис. 106. Варианты монтажа промышленных коммутаторов

Рис. 107. Примеры корпусирования промышленных коммутаторов. Слева направо: гладкий дизайн; защищенный корпус; встроенный коммутатор

Рис. 108. Температурные режимы промышленного коммутатора

Рис. 109. Импорт промышленных коммутаторов и маршрутизаторов, страны отправления, 2023 г. (доля по таможенной стоимости)

Рис. 110. Импорт промышленных коммутаторов и маршрутизаторов, бренды, 2023 г. (доля по таможенной стоимости)

Рис. 111. Импорт промышленных коммутаторов и маршрутизаторов, импортеры, 2023 г. (доля по таможенной стоимости)

Рис. 112. Российский рынок промышленных коммутаторов и маршрутизаторов в 2019–2030 гг., млрд руб.

Рис. 113. Российский рынок промышленных коммутаторов и маршрутизаторов в 2019–2030 гг., тыс. шт.

Рис. 114. Российское производство и импорт промышленных коммутаторов и маршрутизаторов в 2019–2030 гг., млрд руб.

Рис. 115. Российское производство и импорт промышленных коммутаторов и маршрутизаторов в 2019–2030 гг., тыс. шт.

Рис. 116. Структура российского рынка коммутаторов и маршрутизаторов по скоростям передачи, 2019 – 2030 гг., млрд руб.

Рис. 117. Структура рынка коммутаторов и маршрутизаторов по скорости передачи в 2019-2030 гг., тыс. шт.

Рис. 118. Структура портов дата-центров DATAIX 2022, 2023 гг.

Рис. 119. Структура портов дата-центров DATAIX по скоростям передачи в натуральном выражении, 2018 и 2023 годы

Рис. 120. Темпы роста спроса на порты 100 Гбит/с в дата-центрах компании DATAIX в 2016–2023 гг., шт.

Рис. 121. Тенденции роста пропускной способности коммутаторов и трансиверов

Рис. 122. Рост скорости коммутации в 2012 - 2028 годах, Тбит/с. В перспективе данная технология позволит поднять общую скорость коммутации до 51,2 Тбит/с и выше.

Рис. 123. Мировое распределение дата-центров по площади

Рис. 124. Импорт коммутаторов и маршрутизаторов, страны отправления*, 2023 г. (доля по таможенной стоимости)

Рис. 125. Импорт коммутаторов и маршрутизаторов, производители*, 2023 г. (доля по таможенной стоимости)

Рис. 126. Средняя стоимость коммутаторов и маршрутизаторов в 2019-2030 гг., тыс. руб.

Рис. 127. Средняя стоимость коммутаторов и маршрутизаторов в 2023 году, тыс. руб. в зависимости от скорости передачи портов

Рис. 128. Крупнейшие операторы коммерческих ЦОД (по количеству введенных в эксплуатацию стойко-мест)

Рис. 129. Пример связности ЦОД компании Selectel по волоконно-оптическим кабелям в Санкт-Петербурге

Рис. 130. Прогноз числа стоек в коммерческих ЦОД России в 2022–2035 годах, тыс. шт.

Список таблиц

Таблица 1 Глобальный рынок Ethernet коммутаторов и маршрутизаторов, 2018-2023 гг., млрд долл. США

Таблица 2 Оценка структуры глобального трафика ЦОД в 2016–2021 годах, ЭБ в год

Таблица 3 Сравнительный анализ 10GBASE-Т и SFP+ DAC 10G

Таблица 4 Основные производители и модели используемых в коммутаторах ASICs

Таблица 5 Сравнение стоимости коммутаторов в зависимости от скорости и типа ACIS

Таблица 6 Коммерческие продукты ПЛИС для центров обработки данных

Таблица 7 Объем российского рынка коммуникационного оборудования, 2019–2023 гг., млрд руб.

Таблица 8 Классификатор кода ТН ВЭД 8517, включающий «аппаратуру коммуникационную»

Таблица 9 «Оборудование коммуникационное», ОКПД 2: 26.30

Таблица 10 Статистические индикаторы развития рынка коммуникационных услуг и сетей передачи данных в России

Таблица 11 Сетевые характеристики новых приложений ШПД

Таблица 12 Расходы Федерального бюджета по статье "Связь и информатика" в 2018–2022 годах, млрд руб.

Таблица 13 Задержки сигнала, допустимые для различных приложений, и сопоставимая длина оптического волокна с подтверждением передач пакетов

Таблица 14 Целевые значения показателей стратегии.

Таблица 15 Другие показатели рынка коммуникационных услуг

Таблица 16 Общая динамика рынка приемо-передающего WDM-оборудования в 2018–2022 гг.

Таблица 17 Оценка общей потребности в замене волоконно-оптических кабелей со сроком эксплуатации более 20 лет накопленным итогом в 2020–2030 гг., км

Таблица 18 Оценка общей потребности в замене волоконно-оптических кабелей со сроком эксплуатации более 20 лет с разбивкой по годам в 2020–2030 гг., км в год

Таблица 19 Динамика потребления приемо-передающего WDM-оборудования в 2018–2028 гг., млрд руб.

Таблица 20 Динамика потребления приемо-передающего WDM-оборудования в 2018–2028 гг., шт.

Таблица 21 Динамика средних цен приемо-передающего WDM-оборудования в 2018–2028 гг., тыс. руб. за шт.

Таблица 22 Рынок коммутаторов и маршрутизаторов в стоимостном выражении в 2019 – 2030 гг., российское и импортное оборудование, млрд рублей

Таблица 23 Рынок коммутаторов и маршрутизаторов в стоимостном выражении в 2019 – 2030 гг., российское и импортное оборудование, тыс. шт.

Таблица 24 Рейтинг российских производителей промышленных коммутаторов и маршрутизаторов по общей выручке, млн руб.*

Таблица 25 Основные различия между коммутаторами заводского уровня и уровня устройств

Таблица 26 Рынок промышленных коммутаторов и маршрутизаторов в стоимостном выражении в 2019 – 2030 гг., млрд. руб.

Таблица 27 Рынок промышленных коммутаторов и маршрутизаторов в натуральном выражении в 2019 – 2030 гг., тыс. шт.

Таблица 28 Структура российского рынка низкоскоростных и высокоскоростных коммутаторов и маршрутизаторов, 2019 – 2030 гг., млн руб.

Таблица 29 Структура российского рынка коммутаторов и маршрутизаторов по скоростям передачи, 2019 – 2030 гг., млн руб.

Таблица 30 Структура российского рынка коммутаторов и маршрутизаторов по скоростям передачи, 2019 – 2030 гг., тыс. шт.

Таблица 31 Распределение портов по скоростям 2018, 2023 гг.

Таблица 32 Типовые характеристики международных дата-центров по использованию телекоммуникационного оборудования

Таблица 33 Рейтинг российских производителей коммутаторов и маршрутизаторов по общей выручке, млн руб.*

Таблица 34 Компании, осуществлявшие импорт коммутаторов и маршрутизаторов по видам деятельности, 2023 г. (доли по таможенной стоимости)

Таблица 35 Контрактодержатели коммутаторов и маршрутизаторов

Таблица 36 Средняя стоимость коммутаторов и маршрутизаторов по скоростям передачи, 2019 – 2030 гг., тыс. руб.

Таблица 37 Оценка доли стоимости отдельно поставляемого ПО и услуг по технической поддержке оборудования

Таблица 38 Крупные отечественные ЦОД и планы их развития

Таблица 39 Влияние ключевых факторов на развитие российского рынка ЭКБ