Рынок трансиверов в России и мире, 2019-2030 гг. Трансиверы следующего поколения

Компания J’son & Partners Consulting завершила обновление исследования рынка оптических трансиверов в России и в мире. Результаты исследования охватывают временной период с 2019 по 2023 годы и содержат анализ рыночных перспектив до 2030 года.

Исследование, проведенное J’son & Partners Consulting, посвящено анализу развития российского рынка оптических трансиверов, применяемых в телекоммуникационных cетях, центрах обработки данных и в корпоративном секторе. В Отчете рассмотрены технологии трансиверов следующего поколения (NGAT, Next Generation Advanced Transceivers). Описаны мировые технологические тенденции и барьеры, препятствующие развитию рынка.

В Отчете дана оценка и прогноз рынка оптических трансиверов в мире и в России, оценена доля отечественного производства и импорта, представлена классификация, а также структура рынка оптических трансиверов, включая по скоростям передачи данных. Проведен анализ средней стоимости трансиверов, перечислены основные производители трансиверов в России (в том числе входящие в реестр РЭП Минпромторга России), а также представлена дополнительная информация, характеризующая особенности развития рынка оптических трансиверов.

Оптический трансивер, оптический (оптоволоконный) приемопередатчик, модуль (от английского слова TRANSmitter - передатчик и reCEIVER – приёмник) — это устройство, используемое в сетевом оборудовании для приема и передачи данных между удаленными устройствами: коммутаторами, маршрутизаторами, мультиплексорами и другим телекоммуникационным оборудованием, путем преобразования передаваемого сигнала из оптического в электрический и обратно.

J’son & Partners Consulting в качестве классификации оптических трансиверов разделяет их по: форм-фактору, скорости передачи данных, технологии, дальности передачи сигнала, типу оптического волокна, типу используемого разъема (коннектора), используемому протоколу, формату передачи данных (модуляции).

Оптические трансиверы обеспечивают взаимодействие внутреннего интерфейса сетевого устройства с интерфейсом среды передачи, выступая в качестве конвертера интерфейса. Оптические трансиверы являются основой для высокоскоростной передачи данных. Они используются в различных областях, включая телекоммуникации, центры обработки данных (ЦОДы), облачные (туманные) вычисления и сетевую инфраструктуру различных компаний. Они обеспечивают высокоскоростную связь с низкой задержкой, что особенно важно для современных приложений, таких как виртуальная/дополненная реальность, Интернет-вещей, сервисы видеоконференции (ВКС), потоковые видео (стриминг), а также онлайн-игры. Существует достаточно большое разнообразие оптических трансиверов, которые можно классифицировать по разным признакам.

Будущие сети следующего поколения должны удовлетворять гораздо более жестким требованиям к производительности, таким как сверхвысокая скорость передачи данных, энергоэффективность, отказоустойчивость и низкая задержка передачи данных, а также глобальное покрытие и связь. Разработки усовершенствованных трансиверов следующего поколения (NGAT) ведутся в области архитектуры сетей связи, аппаратного обеспечения, модуляции и кодирования каналов, формы сигнала, оценки каналов, обнаружения, управления помехами, которые закладывают основу для эффективной передачи и приема сигнала. Современные оптические трансиверы станут неотъемлемой частью в различных отраслях экономики: медицине, электроэнергетике, космических технологиях, логистике, беспилотном транспорте и промышленности.

Мировой рынок оптических трансиверов

Согласно консенсус-прогнозу J’son & Partners Consulting, объем мирового рынка оптических трансиверов в 2023 году превысил 10 млрд долларов США. Большая часть выручки от продажи оптических трансиверов приходится на дата-центры. Большую долю на мировом рынке трансиверов по скорости передачи данных занимает сегмент от 10 Гбит/с до 40 Гбит/с.

Основные технологические тенденции развития в мире оптических трансиверов

Передовые технологии трансиверов следующего поколения (next genеration advanced transceivers, NGAT). Разработка усовершенствованных трансиверов следующего поколения (NGAT) является основной технологией, представляющей собой широкую концепцию, включающую инновационные разработки в области архитектуры трансиверов, аппаратного обеспечения, модуляции и кодирования каналов, формы сигнала, оценки каналов, обнаружения, управления помехами, которые закладывают основу для эффективной передачи и приема сигнала. NGAT будет не только поддерживать услуги связи, но и предлагать другие функции, такие как вычисления, зондирование, управление, безопасность, локализация. Современные оптические трансиверы станут неотъемлемой частью в различных отраслях экономики: медицине, электроэнергетике, космических технологиях, логистике, беспилотном транспорте и промышленности.

ИИ создает новую волну спроса на оптические трансиверы. С внедрением ИИ появился новый класс оптических трансиверов, называемых когнитивными ИИ-трансиверами. Они используют алгоритмы ИИ для улучшения связи в режиме реального времени. Эти трансиверы способны адаптироваться к изменяющимся условиям сети, помехам и схемам трафика, что обеспечивает эффективную и надежную передачу данных.

Кластерные серверы с ИИ уже сейчас функционируют на скорости передачи данных 400 Гбит/с. Дальнейшее внедрение приложений ИИ должно стимулировать передачу данных на повышенных скоростях, в частности, 800 Гбит/с и выше. На горизонте до 2036 г. для спецвычислений в рамках AI/ML/HPC кластеров и облачных ЦОД будут востребованы скорости 12,8 Тбит/с.

Снижение цены, повышение энергоэффективности, внедрение AI/ML и рост скоростей передачи данных становятся новыми драйверами для дальнейшего развития оптических трансиверов.

Операторы связи и ЦОД активно мигрируют в сторону применения все более скоростных интерфейсов передачи данных. Вплоть до 2025-2030 гг. сохранится тенденция растущего спроса на трансиверы, работающие на скоростях 400 Гбит/с и 800 Гбит/с, со стороны облачных провайдеров и ЦОД (таких как Nvidia, Google и Amazon). Стремясь снизить энергопотребление и затраты, ключевые потребители переходят от 100 Гбит/с к 200 Гбит/с на полосу к 800-гигабитным скоростям передачи данных.

Новыми драйверами для дальнейшего развития трансиверов становятся: снижение стоимости, сокращение энергопотребления, использование ИИ, машинного обучения, а также рост скоростей передачи данных.

Дорожная карта Ethernet Alliance предусматривает достижение скоростей даже >10 Тбит/с в будущем. При этом на смену съемным трансиверам придут решения, размещенные на плате (on-board) либо «встраиваемые» решения (совместно интегрируемые, co-packaged), после которых будут востребованы решения на технологиях LPO.

LPO трансиверы как трансформационный фактор. Для снижения энергопотребления и затрат при одновременном удовлетворении требований к высокоскоростным оптическим соединениям с высокой плотностью, была разработана технология LPO (Linear-drive Pluggable Optics), которая использует подход линейного привода, заменяя DSP на Transimpedance Amplifier (TIA) и DRIVER (driver chip).

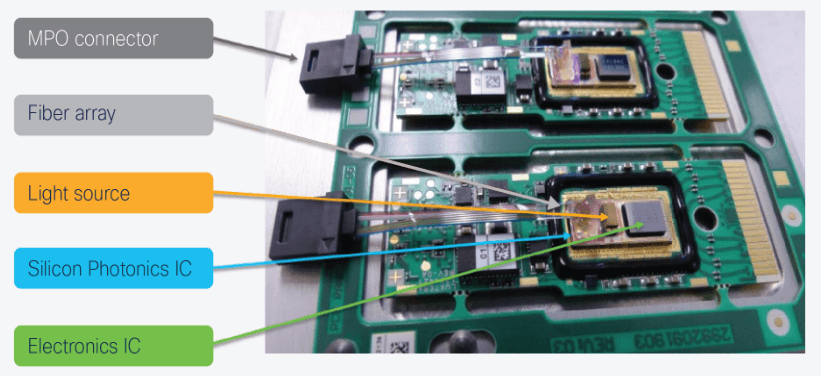

Использование новых технологий подложки в фотонно-интегральных схемах. Пропускная способность каналов и производительность маршрутизаторов удваивается каждые 3 года, и на смену традиционным трансиверам получают развитие фотонные технологии (photonics). Фотонно-интегральные схемы (ФИС) становятся все более важными для создания высокоскоростных и энергоэффективных трансиверов, а использование кремния и других материалов, таких как нитрид кремния и литий-ниобат, позволяет повысить производительность и снизить затраты на производство этих систем. При этом кремний остается доминирующей подложкой для ФИС.

Рынок оптических трансиверов является самым массовым сегментом применения ФИС.

Рис. 1. Производство ФИС

Источник: Cisco

Вертикальная производственная интеграция ключевых производителей. Крупные производители стараются консолидировать всю цепочку добавленной стоимости. Это позволяется им разрабатывать, тестировать собственные технологии, производить совместимые устройства, интегрировать свою продукции в различные сферы и расширять свое присутствие на других рынках, в частности, промышленная автоматизация, Интернет вещей, VR/AR, электроника, оптика и многие другие сектора экономики. Что позволяет им стабильно наращивать выручку и фактически выступать «трендсеттерами» в производстве и технологиях Next Generation Advanced Transceivers (NGAT).

ASIC и ROI. Переходить на повышенные скорости потребителя заставляет необходимость сокращать расходы на передачу 1 Гбит/с данных и затрат на соединения (interconnect). Что достигается через масштабирование инфраструктуры за счет увеличения мощностей ASIC, которое в итоге приводит к увеличению ROI. Когда постоянно оптимизируется производственный процесс и в то же время обеспечивается больший масштаб (большая коммутационная способность ASIC), то результатом является снижение затрат на подключение.

Растущая популярность программно-определяемых трансиверов (Software-Defined Transceivers, SDT). Популярность программно-определяемых оптических трансиверов растет. Программно-определяемые трансиверы используют программное обеспечение (ПО) вместо традиционных аппаратных радиосистем для работы с различными протоколами связи и частотами, обеспечивая большую гибкость и адаптивность, а не в зависимости от установленных конфигураций оборудования, что позволяет им адаптироваться к изменяющимся требованиям сети. Такая гибкость особенно полезна в тех областях, где критически важно быстро приспособиться к меняющимся стандартам и частотам, в частности в спутниковой связи или, например, обеспечении государственной безопасности.

И другие тенденции, а также сдерживающие факторы развития рынка оптических трансиверов рассмотрены в полной версии Аналитического Отчета.

Российский рынок оптических трансиверов

На российском рынке наблюдается рост спроса на оптические трансиверы, что связано с развитием и модернизацией телекоммуникационной инфраструктуры, ростом числа центров обработки данных. Однако рынок сталкивается с рядом вызовов, таких как зависимость от импорта и необходимость локализации производства. Тем не менее, меры государственной поддержки и политика импортозамещения стимулируют развитие отечественных производителей и снижают зависимость от зарубежных поставок.

По оценке J’son & Partners Consulting, российский рынок трансиверов вырос более чем в два раза за период с 2019 по 2023 годы.

Доля российского оборудования в 2023 году выросла в два раза по сравнению с 2019 годом, и прогнозируется значительное увеличение этой доли к 2030 году, причем среднегодовые темпы роста в России будут опережать мировые показатели.

На российском рынке присутствуют более 15 производителей коммутационного оборудования.

По оценке J’son & Partners Consulting, на протяжении 7 (семи) лет рост рынка преимущественно наблюдался в высокоскоростном сегменте трансиверов. В период с 2019 по 2023 гг. высокоскоростной сегмент вырос в 3,7 раза. Существенный рост в сегменте обусловлен строительством и расширением пропускной способности центров обработки данных.

Структура российского рынка оптических трансиверов по скоростям передачи данных

Непрерывный рост российского производства обусловлен развитием производственных компетенций и углублением локализации продукции, укреплением рыночной доли российских игроков, масштабированием их бизнеса, благоприятствующим регуляторным режимом в отношении российских производителей, санкционным давлением и уходом зарубежных вендоров, освоением производства оборудования высокой технической сложности.

По оценкам J’son & Partners Consulting, структура продаж трансиверов в России в целом повторяет мировые тенденции. Происходит постепенный переход на более высокоскоростные технологии: 1 Гбит/с ->10 Гбит/с; 10/25 Гбит/с -> 100 Гбит/с; 100 Гбит/с -> 200/400 Гбит/с и выше.

Начиная с 2021 г. отмечается тенденция смещения спроса в сторону высокоскоростных трансиверов.

Российские тренды и драйверы оптических трансиверов

На российском рынке действуют тенденции, присущие глобальному рынку сетевого оборудования, а также ряд специфических драйверов, создающих «окно возможностей» для российских производителей оптических трансиверов:

Требования к расширению пропускной способности с учетом роста трафика и скоростей со стороны потребителей.

Развитие новых ЦОД.

Стимулирование спроса на отечественную радиоэлектронную продукцию.

Рост степени локализации оптических трансиверов: оптические трансиверы, производящиеся в России, уже имеют российскую схемотехнику, российское ПО, топологию, конструкторскую документацию, технологию производства, техническую поддержку и метрологический контроль. С целью обеспечения технологического суверенитета требуется дальнейшие усилия по углублению локализации и разработке собственной электронной компонентной базы.

Исполнение требований регулятора по использованию преимущественно отечественного ПО, ПАК, ЭКБ, телекоммуникационного оборудования российского происхождения в регулируемых рынках (отраслях) и ОГВ.

Российская промышленная политика направлена на максимальное благоприятствование развитию внутреннего рынка телекоммуникационного оборудования на базе российской электроники. Данный тренд с высокой вероятностью сохранится до 2030 года, что делает возможным построение долгосрочных планов развития с опорой на ожидания государственной поддержки.

Предпринимаемые меры на самом высшем государственном уровне позволят укрепить финансовую стабильность отрасли радиоэлектроники и ускорить создание новых собственных высокотехнологичных производств в стратегически важном секторе телекоммуникационной инфраструктуры.

Другие тенденции, драйверы и особенности развития рынка перечислены в Полной версии Отчета.

Детальные результаты исследования представлены в полной версии Отчета.

Аналитический отчет «Рынок трансиверов в России и мире, 2019-2030 гг. Трансиверы следующего поколения (NGAT, Next Generation Advanced Transceivers)»

Отчет содержит более 300 стр., более 100 рис., более 30 табл.

Содержание

- Введение

- Резюме

- Термины и определения

- Классификация трансиверов

4.1. Определение и назначение оптических трансиверов

4.2. Форм-факторы трансиверов

4.3. Классификация трансиверов по скорости передачи данных

4.4. Классификация трансиверов по дальности передачи сигнала

4.5. Классификация по формату передачи данных (Data format)

4.6. Классификация трансиверов по типу оптического волокна (оптоволокно, Fiber type)

4.7. Классификация по типу используемого разъема (коннектору)

- Мировой рынок оптических трансиверов

5.1. Динамика мирового рынка оптических трансиверов

5.2. Рынок оптических трансиверов, 2023-2029 гг. по технологиям

5.3. Рынок оптических трансиверов в 2019-2029 гг. по сегментам Телеком и ЦОД

5.4. Мировой рынок оптических трансиверов в разбивке по скорости передачи данных

5.5. Объем мирового рынка оптических трансиверов для центров обработки данных, 2018-2028 гг.

5.6. Рынок когерентных трансиверов (pluggable coherent transceivers)

5.7. Мировой рынок оптических трансиверов по типу используемого оптического волокна

5.8. Динамика мирового рынка оптических трансиверов в натуральном выражении

5.9. Объем мирового рынка оптических трансиверов для ИИ-кластера

5.10. Объем мирового рынка оптических трансиверов по регионам

5.10.1. Перечень крупнейших китайских производителей оптических трансиверов

5.11. Ключевые мировые производители оптических трансиверов

5.12. Ключевые тенденции развития рынка оптических трансиверов

5.12.1. Передовые технологии трансиверов следующего поколения (Next genеration advanced transceivers, NGAT)

5.12.2. ИИ как ключевой катализатор спроса и долгосрочного роста рынка оптических трансиверов

5.12.3. Операторы связи и дата-центры активно мигрируют в сторону применения все более скоростных интерфейсов передачи данных

5.12.4. LPO трансиверы как трансформационный фактор

5.13. Применение фотонных интегральных схем в трансиверах

5.13.1. Основные сферы применения трансиверов, на базе ФИС

5.14. Вертикальная производственная интеграция ключевых производителей

5.15. ASIC и ROI

5.16. Растущая популярность программно-определяемых трансиверов (Software-Defined Transceivers, SDT)

5.17. Квантовые коммуникационные технологии для эволюции оптических сетей

5.17.1. Квантовые вычисления и коммуникации

5.18. Патентная активность ключевых игроков

5.19. Сдерживающие факторы

- Обзор глобального рынка телекоммуникационного оборудования

6.1. Цифровизация отраслей, непрерывный рост трафика и пропускной способности

6.2. Оценка мирового рынка телекоммуникационных услуг

6.3. Оценка мирового рынка телекоммуникационного оборудования

6.4. Оценка мирового рынка сетевого телекоммуникационного оборудования

6.5. Крупнейшие мировые производители телекоммуникационного оборудования (ТКО)

6.6. Основные тенденции развития телекоммуникационной инфраструктуры

- Российский рынок телекоммуникационного оборудования

7.1. Понятия и определение телекоммуникационного оборудования

7.2. Подходы к оценке российского рынка телекоммуникационного оборудования

7.3. Тенденции российского рынка коммуникационного оборудования

7.4. Оценка российского рынка телекоммуникационного оборудования (ТКО)

7.5. Драйверы развития рынка телекоммуникационного оборудования в России

7.5.1. Российский рынок услуг связи (телекоммуникационных услуг)

7.5.2. Динамика трафика пользователей фиксированного и мобильного ШПД в 2010–2023 годах

7.5.3. Другие индикаторы рынка

7.6. Динамика развития инфраструктуры ЦОД в России как ключевого потребителя высокоскоростного коммутационного оборудования

7.6.1. Внедрение сетей связи следующего поколения

7.6.2. Дорожная карта («ДК») «Современные и перспективные сети мобильной связи»

7.6.3. Общая информация о Дорожной карте

7.6.4. Изменения в течение 2023 года

7.6.5. Стратегия развития отрасли связи до 2035 года в части оборудования для сетей мобильной связи и БС нового поколения

7.6.6. Этапы реализации Стратегии развития отрасли связи до 2035 года

7.6.7. Целевые значения показателей

7.6.8. Регуляторика

7.6.9. Частотное планирование

7.6.10. Основные драйверы рынка базовых станций в России (БС)

7.6.11. Базовые станции LTE и 5G/6G (учитывая, что с 2026 года операторы должны использовать только российские базовые станции)

7.6.12. Ключевые фактор успеха и конкурентные преимущества

7.6.13. Потребности и проблемы

7.6.14. Критические компетенции

7.6.15. Замечание в отношении использования иностранных решений

7.7. Российский рынок приемо-передающего WDM-оборудования

- Российский рынок трансиверов, 2019-2030 гг.

8.1. Оценка российского рынка трансиверов

8.2. Оценка российского рынка трансиверов по скоростям передачи данных

8.1. Оценка российского рынка трансиверов по основным каналам сбыта

8.2. Российские производители трансиверов

8.3. Импорт оборудования: крупнейшие зарубежные производители и покупатели/контрактодержатели

8.4. Анализ средней стоимости трансиверов

8.5. Ключевые сегменты потребителей коммуникационного оборудования в 2023 году

8.5.1. Операторы ЦОД

8.5.2. Операторы связи

8.5.3. Федеральные и региональные органы власти, государственные организации

8.5.4. Крупные корпоративные клиенты, в том числе промышленные компании

8.6. Основные тенденции развития российского рынка трансиверов

8.7. Рост потребности в высокоскоростном оборудовании

8.8. Импортозамещение радиоэлектронной продукции

8.9. Рост степени локализации оптических трансиверов

8.10. Стимулирование спроса на отечественную радиоэлектронную продукцию

8.11. Выход на новые рынки

- Перспективы, угрозы и вызовы для российского рынка

- Меры государственной поддержки, стимулирование отечественных производителей, политика импортозамещения

10.1. Ужесточение требований законодательства по ограничению применения зарубежного оборудования, ЭКБ и ПО

10.2. Влияние государственного регулирования на развитие рынка сетевого телекоммуникационного и промышленного оборудования, ЭКБ

- Методология

- Приложения

12.1. Краткие профайлы основных производителей отечественного оборудования

12.1.1. БИФОРКОМ ТЕК

12.1.2. НЕОРОС

12.1.3. ФТ

12.1.4. ...

12.1.5. ...

12.1.6. ...

.....

12.2. УГТ-анализ технологического опыта отечественных производителей оптоэлектронных компонентов и определение существующих технологических разрывов (потенциальные научные и индустриальные партнеры)

12.2.1. Полупроводниковые лазеры

12.2.2. Фотоприемники

12.2.3. Модуляторы

12.2.4. Пассивная оптика

12.2.5. Прочее – материалы и технологии

12.3. Реестр российской промышленной продукции (ПП РФ 719 от 17.07.2015) (выдержки из Реестра по состоянию на 15.08.2024)

12.4. Единый реестр российской радиоэлектронной продукции (ПП РФ 878 от 10.07.2019) (выдержки из Реестра по состоянию на 15.08.2024)

Список рисунков

Рис. 1. Классификация трансиверов по характеристикам

Рис. 2. Развитие трансиверов за период 1995 - 2026 гг.

Рис. 3. Дальность оптических трансиверов 400 Гбит/с и выше и их применение

Рис. 4. Кодирование сигнала NRZ и PAM4

Рис. 5. Различие в передаче сигнала между NRZ и PAM4

Рис. 6. Различие между одномодовым и многомодовым волоконно-оптическим кабелем

Рис. 7. Примеры разъемов (коннекторов) оптических трансиверов

Рис. 8. Динамика мирового рынка оптических трансиверов в стоимостном выражении в 2023 – 2030 гг., млрд долл. США (консенсус-прогноз)

Рис. 9. Рынок оптических трансиверов, 2023-2029 гг. по технологиям

Рис. 10. Рынок оптических трансиверов в 2019-2029 гг. по сегментам Телеком и ЦОД

Рис. 11. Мировой рынок оптических трансиверов в разбивке по скорости передачи данных

Рис. 12. Объем мирового рынка оптических трансиверов для центров обработки данных, 2018-2028 гг.

Рис. 13. Закупки и планы по закупкам оптических трансиверов компании Google

Рис. 14. Дорожная карта для производства трансиверов для центров обработки данных компании Coherent, 2023-2027 гг.

Рис. 15. Рынок когерентных трансиверов (pluggable coherent transceivers)

Рис. 16. Мировой рынок оптических трансиверов по типу используемого оптического волокна

Рис. 17. Динамика мирового рынка оптических трансиверов в натуральном выражении в 2020–2030 гг., млн шт. (консенсус-прогноз)

Рис. 18. Поставки кремниевых фотонных трансиверов (Silicon Photonic Transceivers) для ЦОД в 2021-2027 гг.

Рис. 19. Динамика мировых средних цен на оптические трансиверы, долл. США

Рис. 20. Объем мирового рынка оптических трансиверов для ИИ-кластера, млн долл. США

Рис. 21. Объем мирового рынка оптических трансиверов по регионам, 2023 г.

Рис. 22. Перечень крупнейших китайских производителей оптических трансиверов

Рис. 23. Ключевые производители оптических трансиверов, 2023 г.

Рис. 24. Внедрение оптических трансиверов в современные отрасли экономики

Рис. 25. Применение оптических трансиверов с ИИ в ЦОД, млрд долл. США

Рис. 26. ИИ как драйвер роста скоростей и выручки на примере Coherent

Рис. 27. Требования к оптическим соединениям до 2025 – 2030 гг. для ML/AI/HPC

Рис. 28. Эволюция инфраструктуры центров обработки данных с ростом числа GPU-вычислений для ИИ. (слева: традиционная топология, справа: ИИ-кластер)

Рис. 29. Интеграция ИИ-систем в ЦОДах

Рис. 30. Тренды в технологиях для центров обработки данных, 2023 г.

Рис. 31. Тренды оптических трансиверах в ЦОД, эволюция от подключаемой оптики (pluggable) к интегрированной (CPO)

Рис. 32. Дорожная карта Ethernet Alliance: от 400 – 800 Гбит/с к 10 Тбит/с в ЦОД будущего

Рис. 33. Эволюция интегрированной оптики и подключаемой оптики, 2023

Рис. 34. Интегральные микросхемы

Рис. 35. Структура энергопотребления трансивера 800 Гбит/с

Рис. 36. Дорожная карта технологии LPO. Сверху: традиционное решение (с DSP). Снизу: LPO-решение (без DSP)

Рис. 37. Спрос на ФИС в сегменте Higher-Speed PON, млн долл. США

Рис. 38. Пример эволюции от дискретных оптических трансиверов к плотно упакованным модулям ФИС внутри коммутатора

Рис. 39. Цепочка добавленной стоимости кремниевой фотоники (Silicon Photonics) для оптических коммуникаций.

Рис. 40. Основные составные части оптического трансивера 100 Гбит/с QSFP28 CWDM

Рис. 41. Структура расходов оптического трансивера 100 Гбит/с QSFP28 CWDM с разбивкой на компоненты

Рис. 42. Доля оптики в структуре себестоимости трансивера

Рис. 43. Дорожная карта развития оптических трансиверов и факторы, определяющие будущий дизайн трансиверов (Transceiver/module roadmap showing purple brick walls for technologies that will drive transceiver design)

Рис. 44. Кремниевая фотоника в оптических межсоединениях (трансиверах), Сisco White Papper

Рис. 45. Производство ФИС, Сisco White Papper

Рис. 46. Примеры вертикальной интеграции производителей на примере Nvidia и Coherent

Рис. 47. Портфолио продуктов компании Coherent. Распределенная сеть производственных площадок

Рис. 48. Слияния, поглощения и партнерства в производстве кремниевой фотоники

Рис. 49. Увеличение производительности трансиверов приводит к росту энергопотребления

Рис. 50. Динамика стоимости 1 Гбит/с при использовании различных скоростей подключения между коммутаторами

Рис. 51. Динамика патентования оптических трансиверов

Рис. 52. Распределение патентов на оптические трансиверы по странам

Рис. 53. Распределение патентов на оптические трансиверы по производителям

Рис. 54. Технологическая карта для описания патентов на оптические трансиверы

Рис. 55. Глобальный международный интернет-трафик, 2019-2023 гг., Тбит/с

Рис. 56. Прогноз международной задействованной (используемой) емкости в 2020–2026 годах, Тбит/с (1 Тбит/с = 1 000 Тбит/с)

Рис. 57. Структура спроса на глобальную магистральную емкость по типу потребителей: телекоммуникационные провайдеры, контент-провайдеры, другие, % доли используемой емкости

Рис. 58. Количество абонентов сотовой связи, мобильного и фиксированного широкополосного доступа на 100 жителей по всему миру, 2005-2023 гг.

Рис. 59. Индикаторы развития мобильного и фиксированного широкополосного доступа (ШПД) в мире, экзабайт, 2019-2022 гг.

Рис. 60. Покрытие мобильными сетями населения в разбивке по типу мобильной сети (2015-2023 гг.)

Рис. 61. Глобальный рынок телекоммуникационных услуг, 2017-2028 гг., трлн долларов США

Рис. 62. Глобальный рынок телекоммуникационного оборудования (ТКО), 2021-2030 гг., млрд долл. США

Рис. 63. Мировой рынок сетевого телекоммуникационного оборудования, 2021-2023 гг., млрд долларов США

Рис. 64. Доли рынка ТОП-7 крупнейших мировых производителей ТКО*, 2019-2022 гг., % (вверху). Доли рынка ТОП-7 производителей в 2023 г., % (внизу)**

Рис. 65. Классификация телекоммуникационного оборудования

Рис. 66. Пример закупок с названием «Коммутатор» (с описанием, что входит в «комплект» и средней стоимостью)

Рис. 67. Рынок услуг связи (телекоммуникационных услуг) в России, 2019-2030 гг., млрд руб.

Рис. 68. Структура рынка услуг связи в России (телекоммуникационных услуг), %

Рис. 69. Динамика трафика сетей фиксированного доступа в Интернет в России в 2014–2023 годах, ЭБ

Рис. 70. Динамика трафика сетей мобильного доступа в Интернет в России в 2014–2023 годах, ЭБ

Рис. 71. Динамика числа пользователей, фиксированного ШПД в России в 2010–2023 годах, млн пользователей

Рис. 72. Динамика числа пользователей мобильного ШПД в России в 2010–2023 годах, млн пользователей

Рис. 73. Рост количества пользователей фиксированного ШПД в мире в 2019–2027 годах

Рис. 74. Дорожная карта развития новых поколений широкополосного доступа до 2030 года

Рис. 75. Общее количество FTTH пользователей, доля от общего числа ШПД пользователей в 2011–2022 годах

Рис. 76. Динамика российского рынка коммерческих ЦОД по числу стоек в 2011–2023 годах, тыс. шт.

Рис. 77. Региональное распределение рынка коммерческих ЦОД по числу стоек в 2019–2020 годах, % (вверху) и Распределение стоек по субъекта РФ (внизу)

Рис. 78. Потенциальные локации облачных ЦОД по Национальной программе «Цифровая экономика РФ»

Рис. 79. Оценка структуры вычислительной нагрузки (вверху) и хранимых данных (внизу) в дата-центрах в мире по видам приложений в 2016–2021 годах

Рис. 80. Оценка структуры использования моделей развертывания приложений в дата-центрах в мире по видам приложений, в 2021 году

Рис. 81. Динамика международной емкости России в 2010–2022 годах, Тбит/с

Рис. 82. Динамика средней пропускной способности магистральных и внутризоновых сетей в 2020–2022 годах, Гбит/с

Рис. 83. Российский рынок трансиверов, 2019-2030 гг., млрд руб.

Рис. 84. Российский рынок трансиверов, 2019-2030 гг., млн шт.

Рис. 85. Российское производство и импорт трансиверов в 2019-2030 гг., млрд руб.

Рис. 86. Российское производство и импорт трансиверов, 2019-2030 гг., млн шт.

Рис. 87. Структура российского рынка трансиверов по скоростям передачи, 2019 – 2030 гг., млрд руб.

Рис. 88. Структура рынка трансиверов по скорости передачи в 2019-2030 гг., млн шт.

Рис. 89. Структура портов дата-центров DATAIX 2022, 2023 гг.

Рис. 90. Структура портов дата-центров DATAIX по скоростям передачи в натуральном выражении, 2018 и 2023 годы

Рис. 91. Темпы роста спроса на порты 100 Гбит/с в дата-центрах компании DATAIX в 2016–2023 гг., шт.

Рис. 92. Импорт коммутационного оборудования, страны отправления*, 2023 г. (доля по таможенной стоимости)

Рис. 93. Импорт коммутационного оборудования, производители*, 2023 г. (доля по таможенной стоимости)*

Рис. 94. Средняя стоимость трансиверов в 2023 году, тыс. руб. в зависимости от скорости передачи

Рис. 95. Крупнейшие операторы коммерческих ЦОД (по количеству введенных в эксплуатацию стойко-мест)

Рис. 96. Пример связности ЦОД компании Selectel по волоконно-оптическим кабелям в Санкт-Петербурге

Рис. 97. Прогноз числа стоек в коммерческих ЦОД России в 2022–2035 годах, тыс. шт.

Рис. 98. Мировое распределение дата-центров по площади

Рис. 99. Тенденции роста пропускной способности коммутаторов и трансиверов

Рис. 100. Экосистема интегральной фотоники в России

Рис. 101. Жизненный цикл производства оптического трансивера на примере компании «ФайберТрейд»

Рис. 102. Сопоставление интегральных уровней технологической готовности отечественных компонентов ФИС

Список таблиц

Таблица 1. Термины и определения. Блок А (англоязычные термины)

Таблица 2. Термины и определения. Блок В (определения, представленные в нормативных правовых актах)

Таблица 3. Выдержка из коллективного соглашения (MSA)

Таблица 4. Объем выручки оптических трансиверов в 2023-2029 гг. по технологиям

Таблица 5. Жизненный цикл ASIC в коммутаторах, 2023 г.

Таблица 6. Объем российского рынка коммуникационного оборудования, 2019–2023 гг., млрд руб.

Таблица 7. Классификатор кода ТН ВЭД 8517, включающий «аппаратуру коммуникационную»

Таблица 8. «Оборудование коммуникационное», ОКПД 2: 26.30

Таблица 9. Статистические индикаторы развития рынка коммуникационных услуг и сетей передачи данных в России

Таблица 10. Сетевые характеристики новых приложений ШПД

Таблица 11. Расходы Федерального бюджета по статье "Связь и информатика" в 2018–2022 годах, млрд руб.

Таблица 12. Задержки сигнала, допустимые для различных приложений, и сопоставимая длина оптического волокна с подтверждением передач пакетов

Таблица 13. Целевые значения показателей стратегии.

Таблица 14. Другие показатели рынка коммуникационных услуг

Таблица 15. Общая динамика рынка приемо-передающего WDM-оборудования в 2018–2022 гг.

Таблица 16. Оценка общей потребности в замене волоконно-оптических кабелей со сроком эксплуатации более 20 лет накопленным итогом в 2020–2030 гг., км

Таблица 17. Оценка общей потребности в замене волоконно-оптических кабелей со сроком эксплуатации более 20 лет с разбивкой по годам в 2020–2030 гг., км в год

Таблица 18. Динамика потребления приемо-передающего WDM-оборудования в 2018–2028 гг., млрд руб.

Таблица 19. Динамика потребления приемо-передающего WDM-оборудования в 2018–2028 гг., шт.

Таблица 20. Динамика средних цен приемо-передающего WDM-оборудования в 2018–2028 гг., тыс. руб. за шт.

Таблица 21. Рынок трансиверов в стоимостном выражении в 2019 – 2030 гг., российское и импортное оборудование, млрд рублей

Таблица 22. Рынок трансиверов в стоимостном выражении в 2019 – 2030 гг., российское и импортное оборудование, млн шт.

Таблица 23. Структура российского рынка низкоскоростных и высокоскоростных трансиверов, 2019 – 2030 гг., млрд руб.

Таблица 24. Структура российского рынка трансиверов по скоростям передачи, 2019 – 2030 гг., млн. шт.

Таблица 25. Распределение портов по скоростям 2018, 2023 гг.

Таблица 26. Структура поставок импортного оборудования и комплектующих по виду деятельности компаний, участвующих в поставках, 2023 г. (по таможенной стоимости)

Таблица 27. Рейтинг российских производителей по общей выручке, руб.*

Таблица 28. Российские производители-контрактодержатели в экспортно-импортных сделках

Таблица 29. Средняя стоимость трансиверов по скоростям передачи, 2019 – 2030 гг., тыс. руб.

Таблица 30. Оценка доли стоимости отдельно поставляемого ПО и услуг по технической поддержке оборудования

Таблица 31. Крупные отечественные ЦОД и планы их развития

Таблица 32. Типовые характеристики международных дата-центров по использованию телекоммуникационного оборудования

Таблица 33. Влияние ключевых факторов на развитие российского рынка ЭКБ

Таблица 34. Уровни готовности технологий

Таблица 35. УГТ – анализ производителей полупроводниковых лазеров

Таблица 36. УГТ – анализ производителей фотоприемников

Таблица 37. УГТ – анализ производителей модуляторов

Таблица 38. TRL – анализ производителей изделий пассивной оптики

Таблица 39. Компании, работающие над созданием материалов и технологических процессов для ФИС